まだまだ景気への影響が読み切れない新型コロナウイルスの猛威。ただ、時には実態以上に株価が下落してしまうこともあります。そんなときに備えて、PERなどをチェックして「下がれば買いたい銘柄」をいくつかストックしておくようにしましょう!

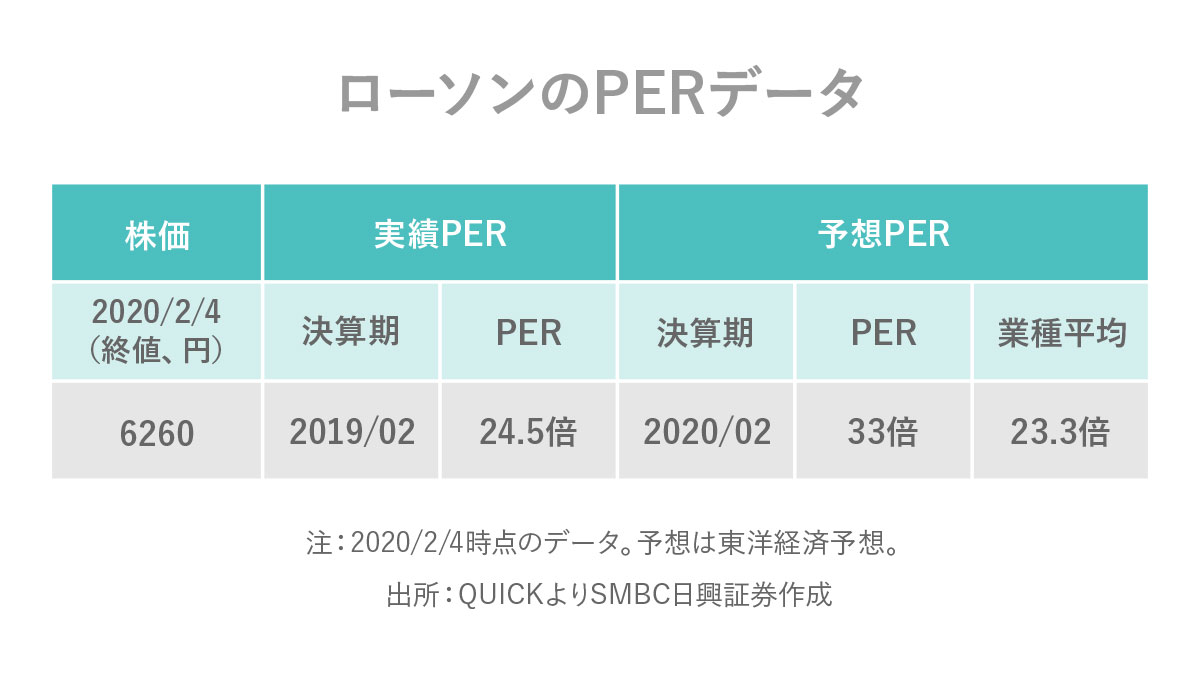

PERは株価を1株あたり利益(EPS)で割ることで計算でき、一般的には10倍、15倍というように倍率で表され、倍率が高くなれば割高、低くなれば割安と判断します。

(もしくは、時価総額÷当期純利益)

減配後の業績回復に注目

企業業績が横ばいだったとしても、株主に配られる「配当金」が減少すると、その銘柄の魅力は薄くなり、株価も下落する傾向にあります。ただし、本業への投資を集中して行っている場合や、業績の回復が見込めるまでの一時的な減配であれば、いずれは株価が戻ります。今回はそんな減配後の「踊り場」に直面しているケースをご紹介します。

case45:ローソン

今回ご紹介するのは、コンビニエンスストア国内3位で、青と白のミルク缶のロゴでおなじみの「 ローソン 」です。1975年にダイエー子会社として設立され、2017年に三菱商事が子会社化。最近ではM&Aに積極的で、高級スーパー成城石井やシネコンのユナイテッド・シネマをグループ化し、シナジーの拡大を目指しています。

人手不足をカバーする「複数店オーナー」制度

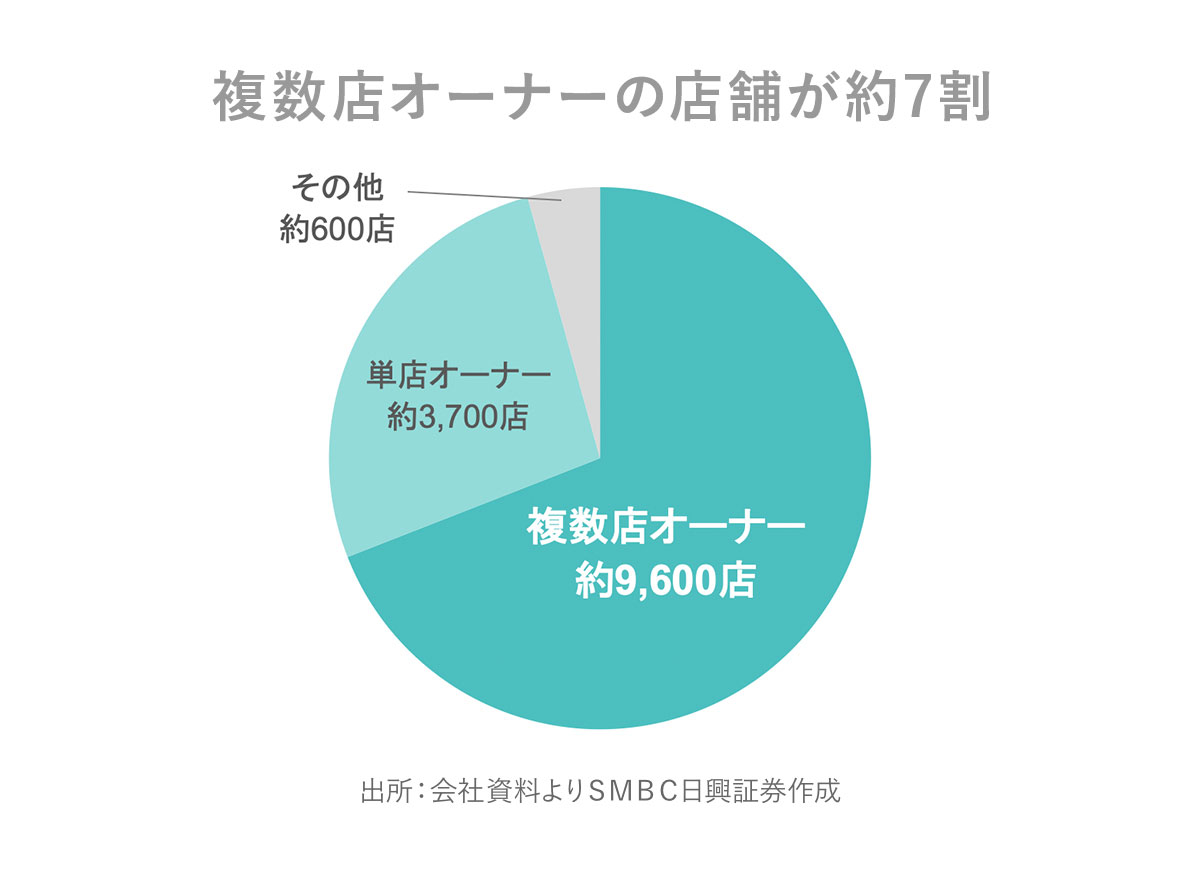

2019年は「24時間営業問題」が多く報道されるなど、コンビニエンスストアの業態そのものが問われる年となりました。そんな中、同社は複数の店舗を経営するオーナーの比率が高いという特徴から、人手不足への対応は比較的しやすいという見方もできそうです。

複数の店舗を経営するオーナーの場合、収益のリスク(変動)を抑えられるだけでなく、店舗間での人員調整が比較的しやすいというメリットがあります。また、オーナーをとりまとめる本部側としても、同一チェーン内の店舗競合の緩和が期待できるといった利点があります。コンビニの飽和感や人手不足が叫ばれる中、同社のこうした体制が少しずつ業績にも貢献するかもしれませんね。

配当金の面では魅力薄れる

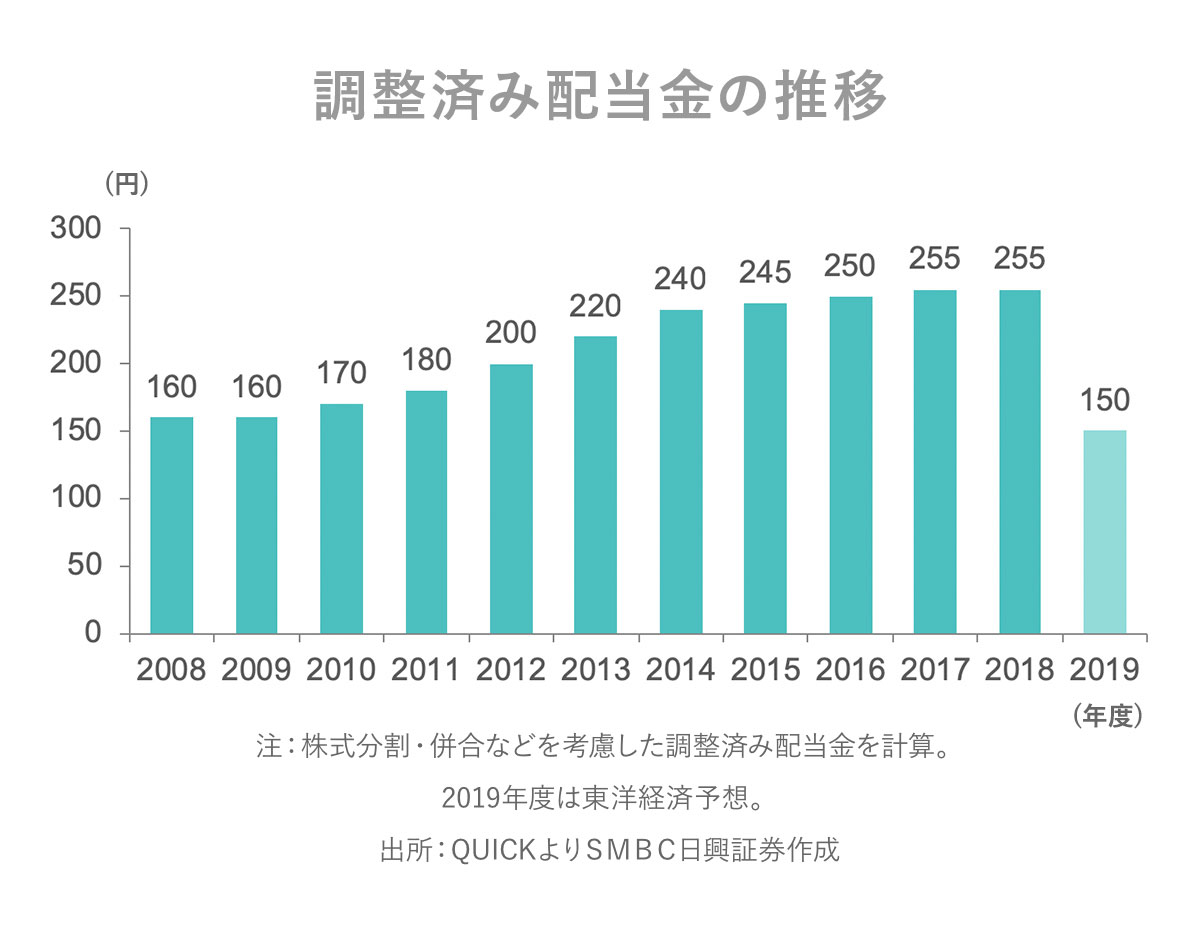

ただ、投資家の視点で考えると配当という側面から見れば、同社の株は魅力が低下しています。

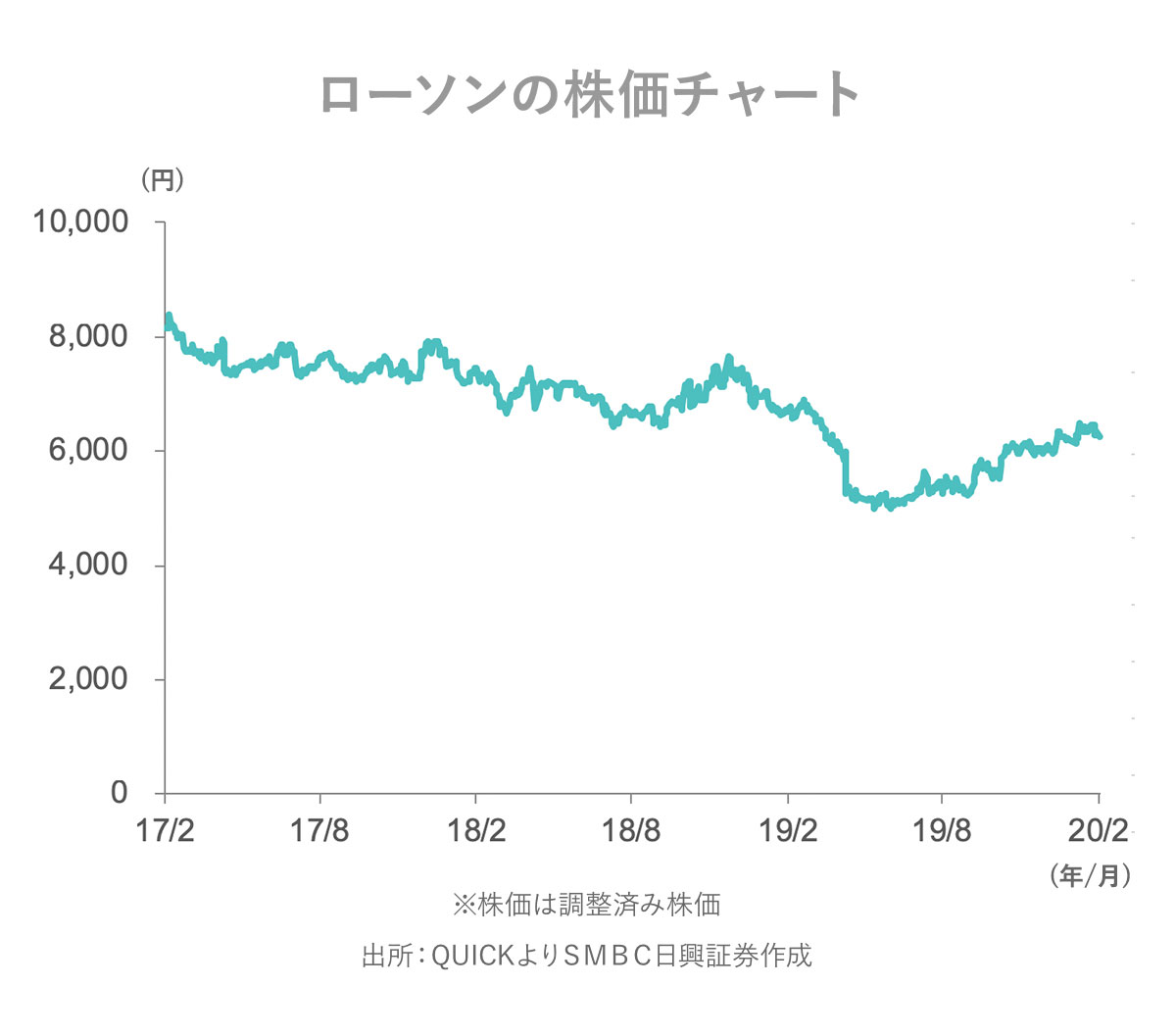

ローソンは2019年4月11日に配当政策の変更を発表しました。「安定した配当を実施する」としつつも、2018年度に1株当たり年間255円あった配当を、2019年度の会社予想では150円としました。これを受けて翌4月12日に株価が急落。6月以降、株価は戻り歩調にありますが、今後の株価動向は増配が実現できるかどうかもカギになりそうです。

提携による「データマーケティング」がカギ?

また、今後の株価やPERを考える上で注目したいポイントとしては、KDDIとの資本業務提携の行方も挙げられます。2019年12月16日にKDDIがローソンの発行済株式総数の2.1%に当たる普通株式を取得することが発表されました。主に「au PAY」と「Ponta」を活用した1億超の会員基盤をベースにしたデータマーケティングに取り組んでいくとのことです。

具体的にどんなデータ連携を行い、業績にどれぐらいインパクトがあるのかなどは未知数ですが、今後の動向次第では、投資家の期待値も上がっていくかもしれませんね。

①これからの業績を考える

②会社の人気度を考える

③投資家の心理を考える

今回は、①③からローソンを見てきました。配当政策の変更で、一時的に配当面での魅力が薄れている同社。人手不足に対応しやすい「複数店オーナー」の体制と、新たな業務提携を武器に、今後の業績拡大に期待したいところです。