シバタナオキさんによる「決算が読めるようになるノート」のフロッギー版第9回。今回は、コロナ禍で絶好調だったeコマースプラットフォームを提供するBASEの決算、さらにテイクレート(手数料)を上げていく施策について考えていきます。

BASE株式会社 2021年12月期第1四半期 決算説明会資料

今回の決算の印象は?

今回は、eコマースプラットフォームを提供するBASEの2021年12月期第1四半期の決算を解説していきます。

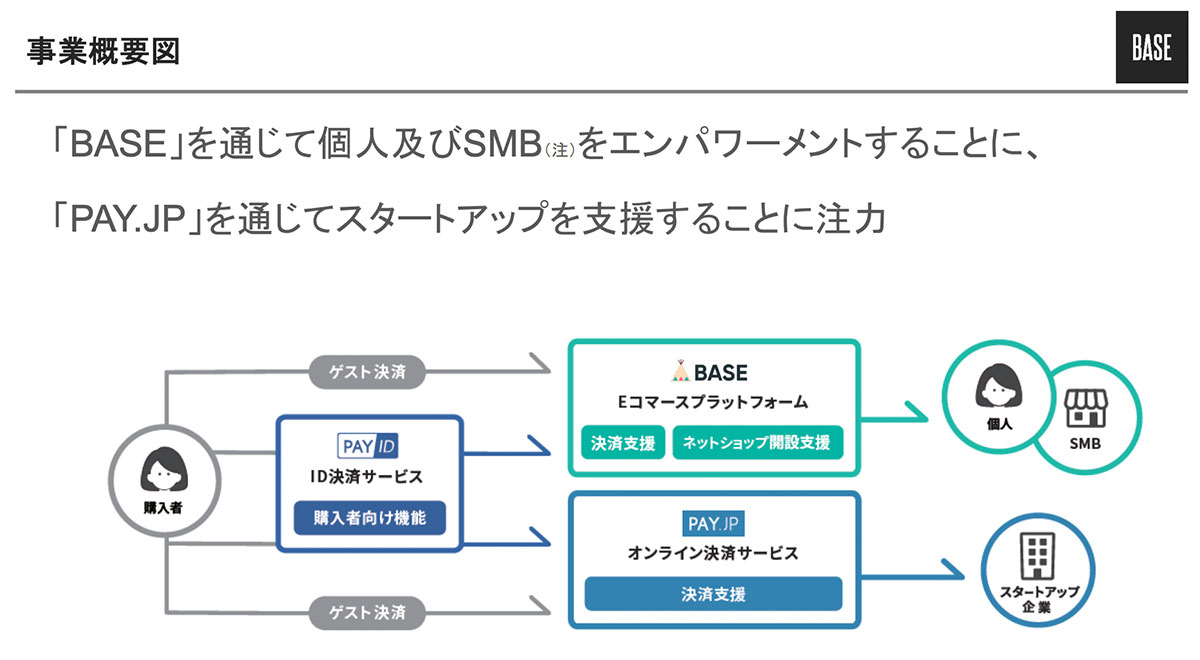

BASEは、2019年に上場した日本最大級のeコマースプラットフォーム「BASE」及び、決算サービス「PAY.JP」の運営をしている会社です。

ネットショップ制作サービスプラットフォームとしては、日本最大級までに成長しています。

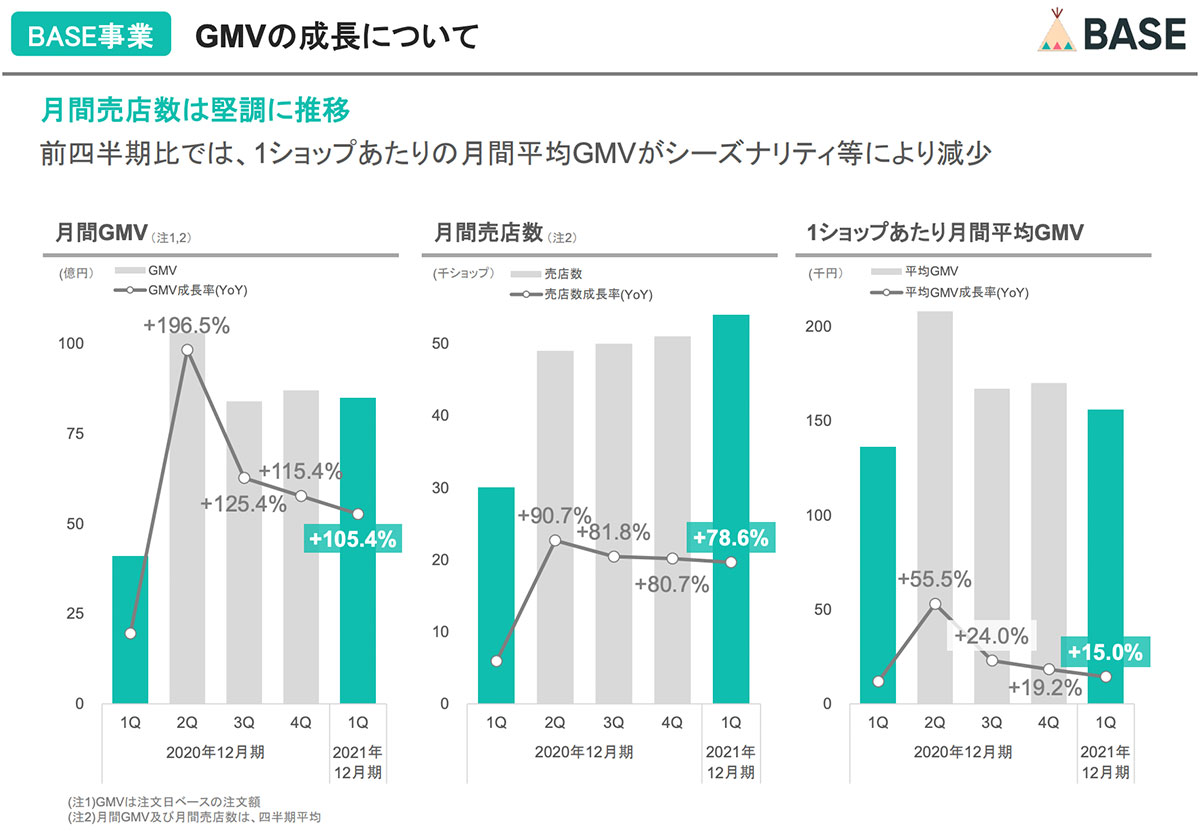

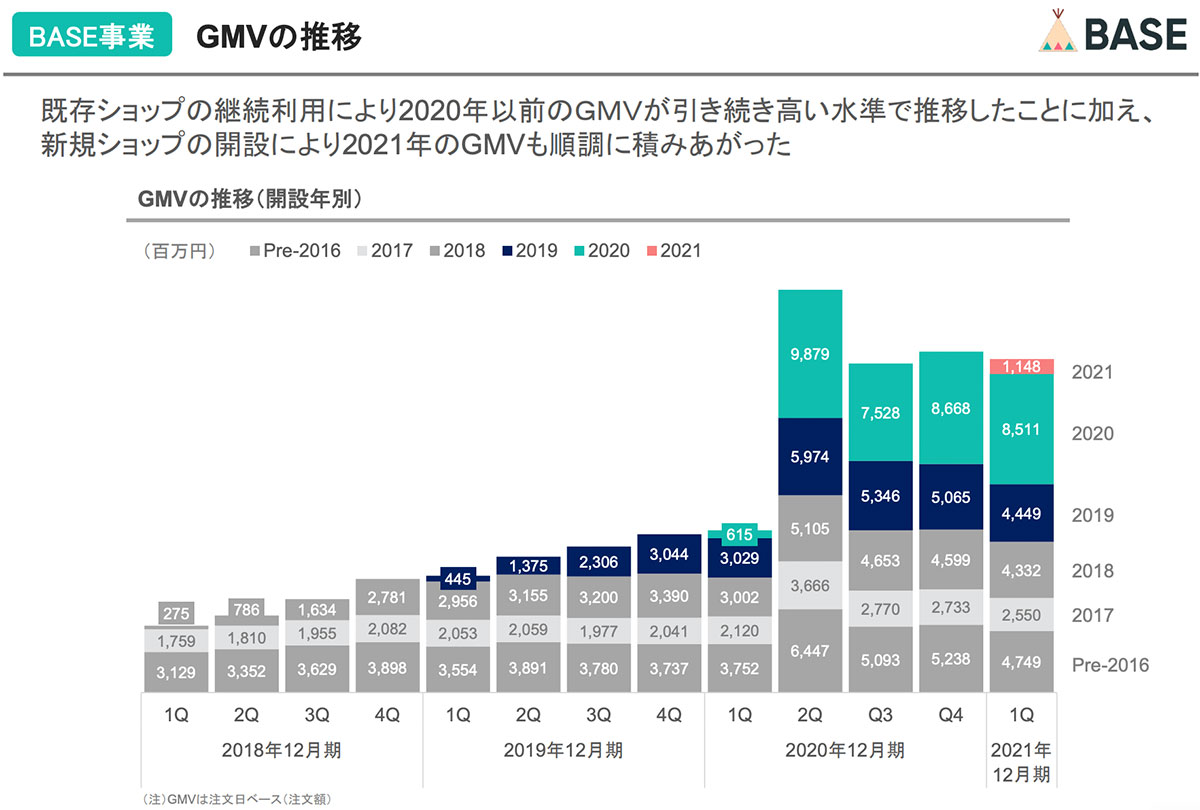

コロナ禍でEC市場が拡大したと言われている中、2020年から引き続き、今期月間GMV及び月間ショップ数は順調に推移しています。

ただし、1ショップあたりの月間平均GMVに関しては、減少傾向にあります。

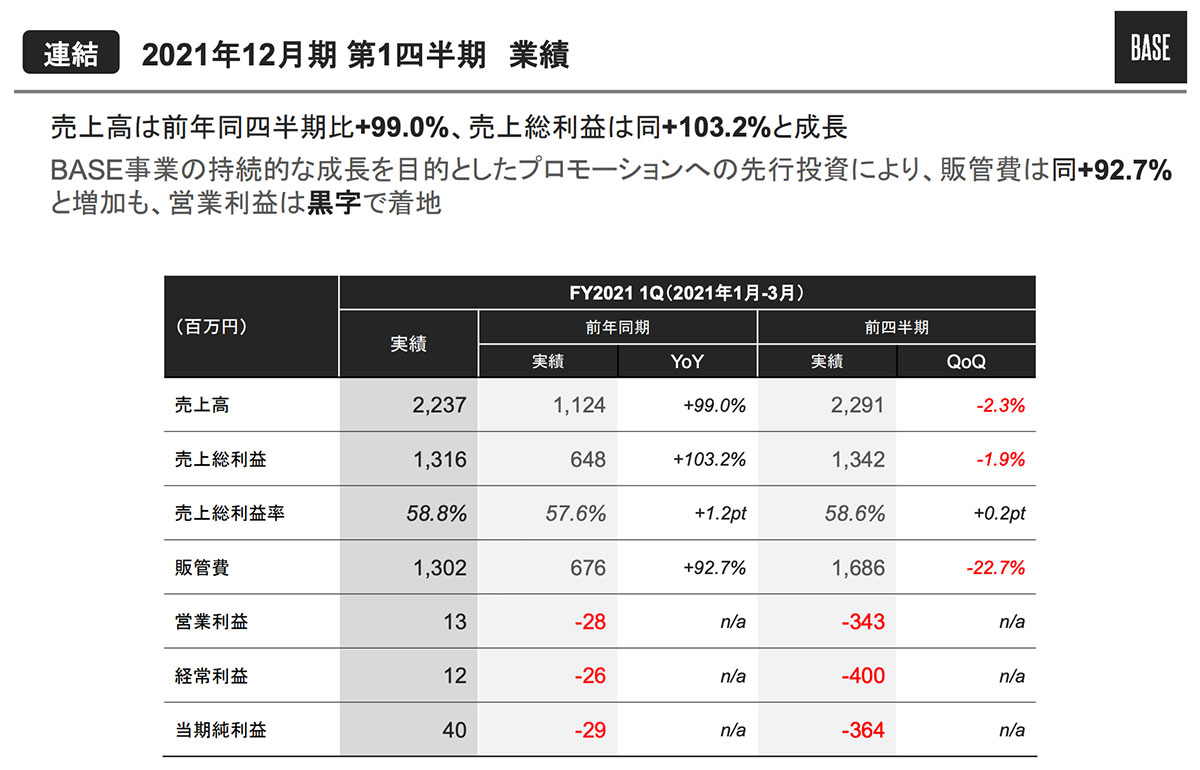

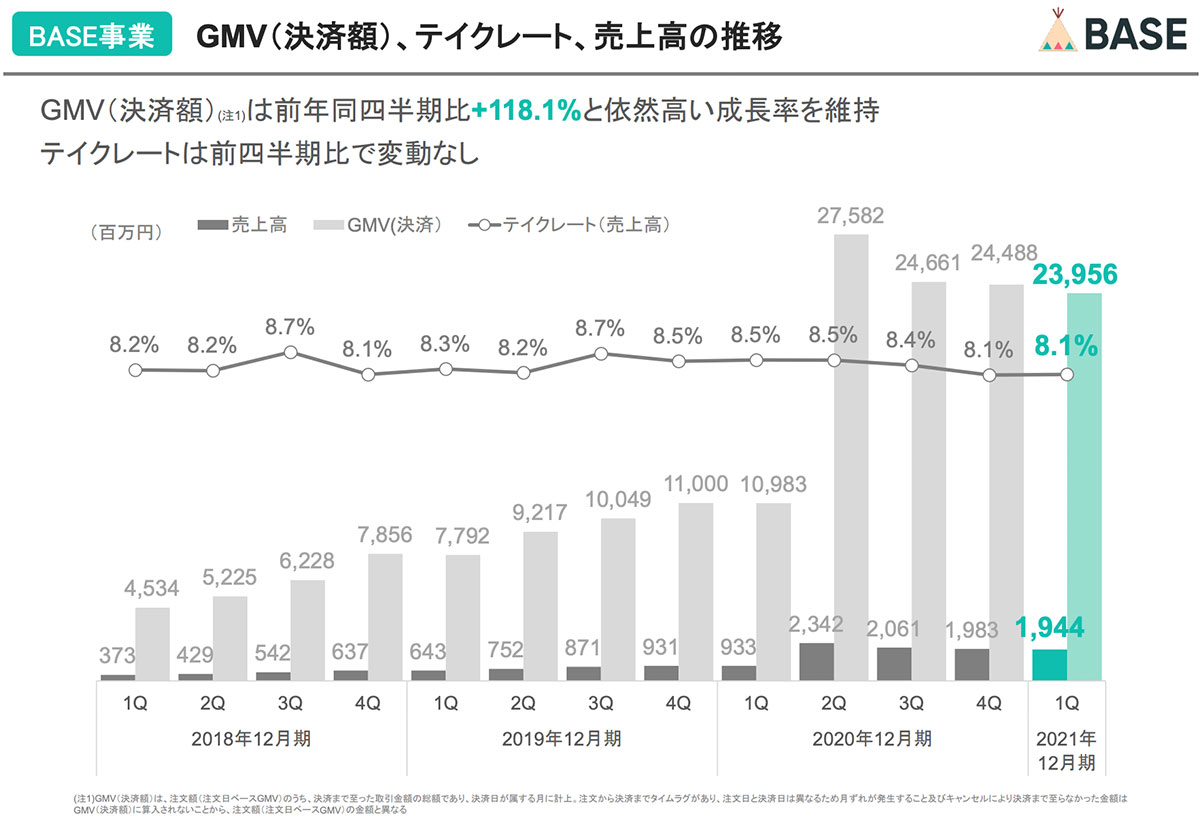

売上高、売上総利益共に、前年同期比約2倍で増加しており、販管費も前四半期比で削られていることから、黒字着地しています。

資料には出ていませんが、取扱高が約2倍、売上もほぼ2倍、そして黒字化と3つ揃いました。

この数字だけ見るとかなり完璧に近い決算だったと言えるのではないでしょうか。

カナダ発・世界最大のECサイト制作プラットフォームであるShopify(ショッピファイ)等を見ていても、前年同期比2倍になるのは、かなりコマースとして強い部類の決算です。

繰り返しになりますが、この数字だけを見ると本当に良い決算でした。

BASEはほかのプレイヤーと何が違う?

BASEのビジネスモデルは、昔で言うところのeBay、PayPal、最近ではSquareやShopifyといった組み合わせとも似ています。

こういったモデルは古くからあり、コマース事業によっては鉄板なビジネスモデルですが、彼らの何が他のプレイヤーと異なるのでしょう。

日本では、1990年代後半に楽天市場やYahoo!ショッピングが開設され、その当時の中小規模の店舗がオンラインで物を売れるようにしました。とても革新的でしたが、彼らの言う「中小」は、それなりに売上がある会社が相手でした。

2000年代に入りスマートフォンが登場・普及したことで、インターネットが世界中に行き届くようになりました。これを機に、今度は売り手側が更に小規模な人、いわゆるちゃんとした事業になっているのか分からないような人たちも含め、誰でも売り手になれる時代になったわけです。

楽天市場やYahoo!ショッピングが取りに行かないような小規模な人やお店の商品を、ネットで売れるようにしたのがBASEやShopifyでした。

そういう意味では、新しく出てきたマーケットに対しての先行者利益というのはかなり大きいのではないでしょうか。

BASEのeコマースプラットフォーマーは、楽天などと比べると出店するプロセスはとても簡単です。

コホートの改善の余地はあるのか

BASEは、ショップの開設や維持は無料化し、売上に対する手数料のみを回収する、手数料単体モデルを採用しています。

ちなみにShopifyの方は、月間のサブスクリプション費と手数料の両方を回収する「サブスク+手数料」のハイブリッドモデルを採用しています。

これを見ると、手数料単体モデルのBASEは、取扱高が増えれば増えるほど収益が増えていくため、やはり取扱高が重要なKPIとなってくるはずです。

このGMVを拡大させていくのは、新規出店はもちろん、既存店の継続的な成長も大事だと思います。

コロナ前の推移を見てみると、コホートがあまり成長していないようなところが気になりますが、改善の余地はあるでしょうか。

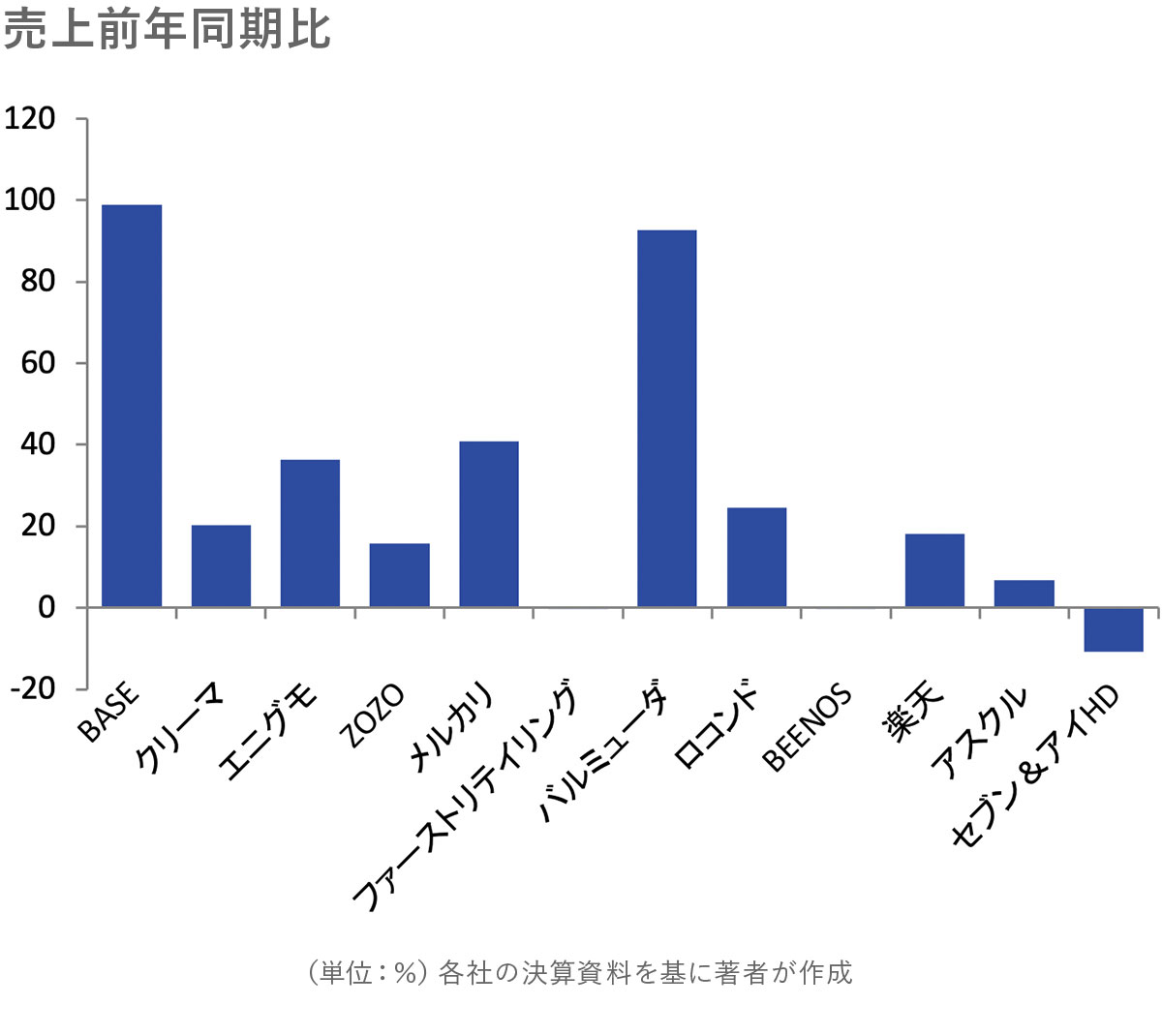

決算の前年同期比を見ると、去年の第1四半期がコロナ前だったこともあり、すごく大きく跳ねているように見えます。

しかし、2020年12月期の第2四半期からの推移を見てみると、緑や濃紺の部分のGMVが減ってきているように見えます。

コロナで特需はありましたが、その特需で買ってくれた人が、必ずしもリピートで購入してくれるわけではありません。

とはいえ、コロナの特需があったことは事実です。二つの見方があって、ちょっと減ってきているから心配だというのが一つ目、そうは言っても大分維持できているよね、というのが二つ目です。

まだShopifyなどはあまりスローダウンしていないので、日本特有の状況なのか、BASE特有の状況なのかは分かりませんが、コホートで見たときに、緑や濃紺の部分が落ちてくるのかというのをちゃんと見るべきです。

次の決算やその次の決算で、このグラフがどうなるのかに注目した方が良いのではないでしょうか。

テイクレートを上げるために改善すべき指標は?

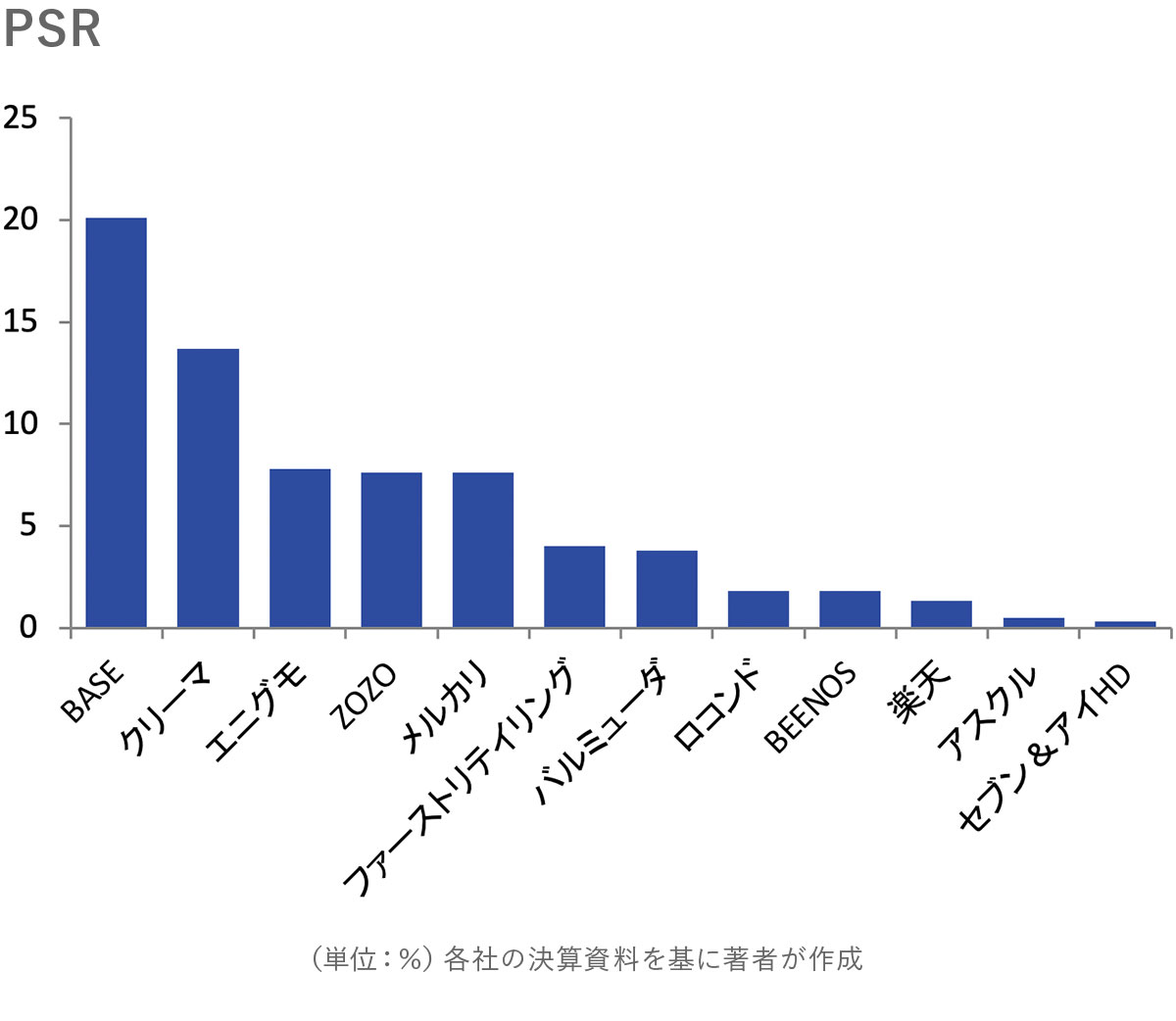

テイクレートの部分は、今期は8.1%という結果でした。

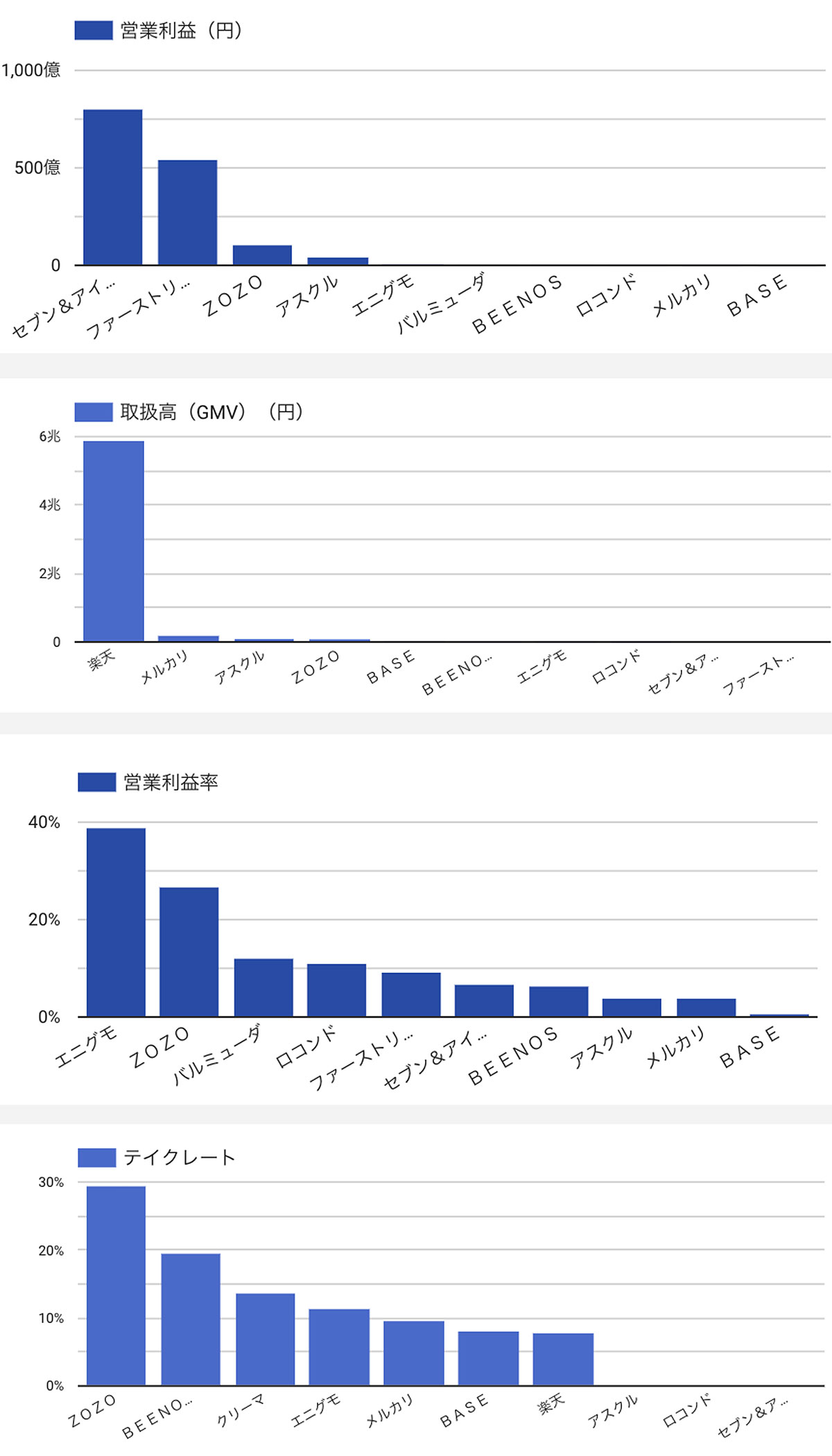

下記の KPIのデータベースを見ると、ZOZOなどはとても高いテイクレートを誇っています。

各社の決算資料を基に著者が作成

基本的にeコマースのマーケットプレイスの場合、テイクレートは大体10%前後だと思って下さい。ShopifyやAlibabaなどは、もっと小さいです。

実は、8.1%はBASEがやっているビジネスからすると、結構高いかなという印象があります。

上の資料を見ると、ZOZOが異常に高く見えますよね。

ZOZOが30%近くテイクレートがあるのは、eコマースのマーケットプレイス以外で、物流や配送、フルフィルメント(受注から配送まで業務プロセス全体のこと)など、いわゆる物の売り買いを仲介する以外のこともかなりやっているからなのです。

もしShopifyも本気でやるのであれば、出店しているお店全部の在庫を預かって、配送やカスタマーサポートも全て請け負えば、理論的には20%を超えるテイクレートを取ることは可能です。

ZOZOと聞くと、服を買えるところだと思われがちです。しかし実は、一部の服はお店が送っているのではなく、ZOZOの倉庫にある、ZOZOが預かっている在庫を、ZOZOが送っています。だからこれだけ手数料が取れるのです。

そのため、出店するアパレルブランドからすると、全部の在庫をZOZOに預けておいて、注文が来たら勝手にZOZOの人が配送してくれます。

返品が来た場合も、勝手にZOZOの人が処理してくれる、というようにすると、テイクレートが3割くらい取られるというイメージです。

例えば楽天やBASE等に出店している人は、注文が来たら自分で箱詰めして自分で送らなければいけません。

そういう使い方をすると、テイクレートが8%や10%くらいになるイメージです。

先程も申し上げた通り、提供しているサービスに対してテイクレートが8%というのは十分高いですが、これ以上に上げたいのであれば、実際にBASEが持っているユーザーを各ショップへ流す広告サービスをやるのが一番でしょう。

そういった付加価値サービス、送客サービスのようなことをするのが一番良いかなと思います。

Shopifyなどは、アプリの中で使える第3の広告商品というか、サービスが豊富に揃っていて、出店者が広告宣伝をするのがやりやすいイメージがあります。

その辺りが伸びしろのサービスになってくるのかもしれないですね。

注目すべき他社比較の数字は?

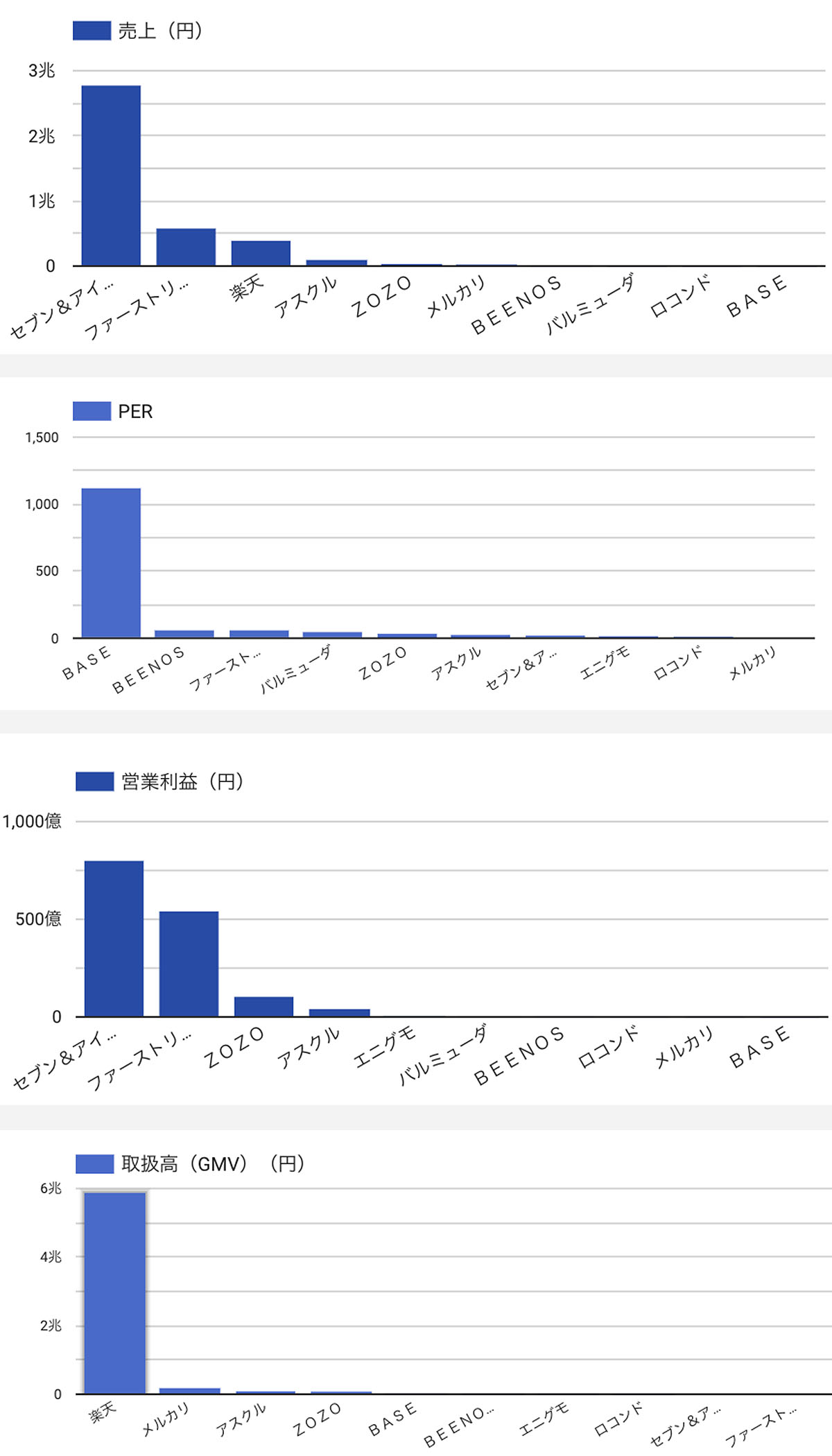

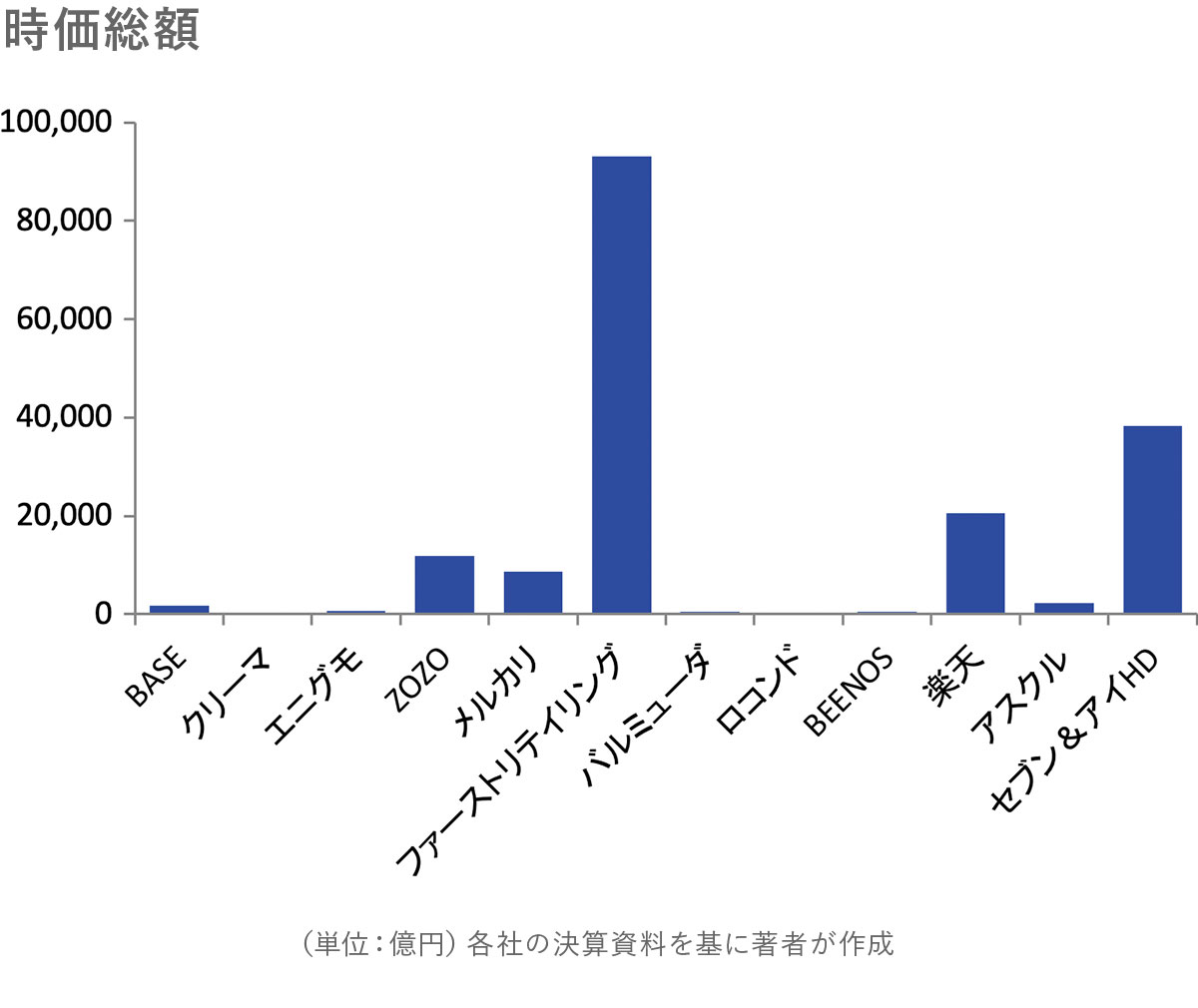

PERを見ると、すごくBASEが高くなっています。PSRもそうだと思いますが、売上が前年同期の成長率は、BASEが圧倒的に高いので、高い時価総額が付くのです。

PERを見ると、すごくBASEが高くなっています。PSRもそうだと思いますが、売上が前年同期の成長率は、BASEが圧倒的に高いので、高い時価総額が付くのです。

財務の特徴や現預金の使い道は?

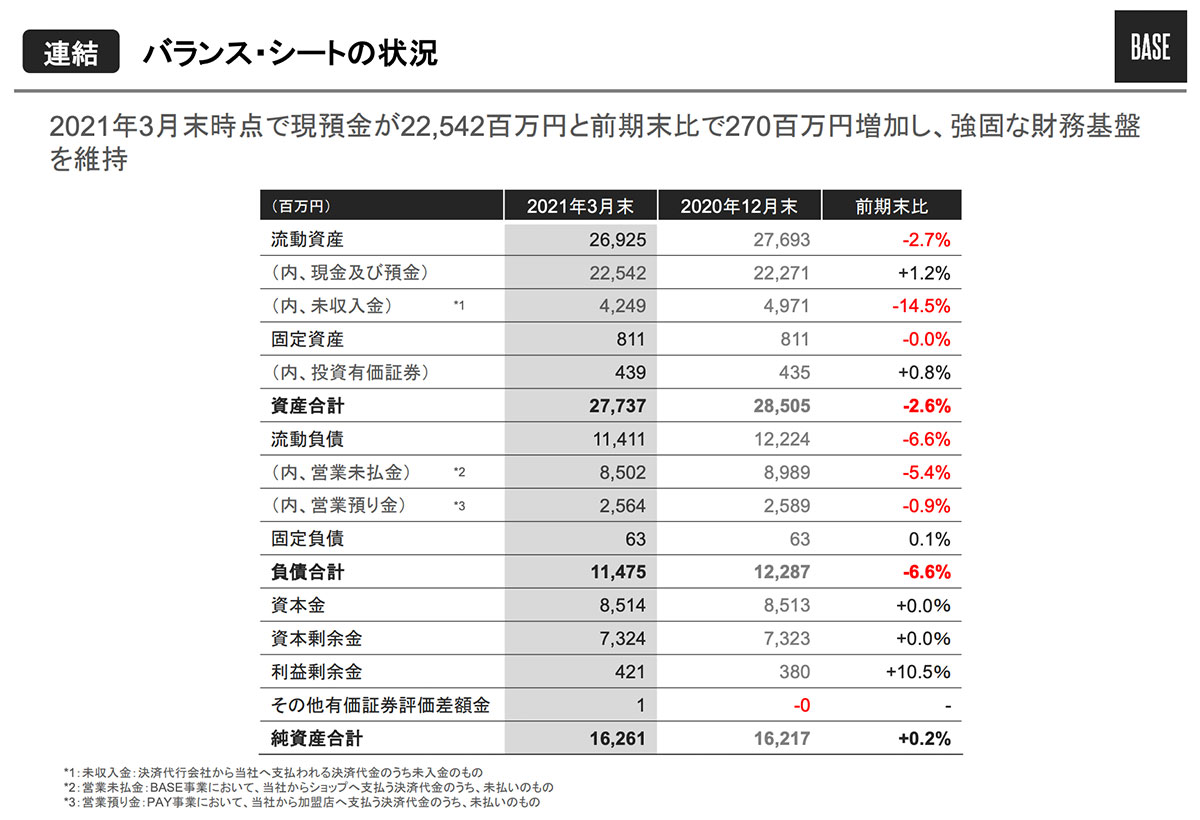

基本的にバランスシートは無借金で非常に綺麗です。

現金が今220億円くらいありますが、基本的にはM&Aのためだと思っていただいて間違いありません。

良いM&Aが出てきた時に、すぐ使えるようにするためなのでしょう。

今後、そのM&A以外に現金を使う余地がどのくらいあるのかという点で、マーケティングなどはもちろんあると思いますが、200億円はそんなにいきなりは使えないはずです。

大きいのがあるとすると、M&AもしくはShopifyやAmazonがやっているように物流の投資を、自分たちで倉庫を作り、店舗の商品を預かって配送サービスをやる可能性はあります。

ただ、物流をやろうとすると200億円では足りないので、もう少し時価総額が大きくなって、もっと上昇して、ということにはなるでしょう。

基本的にM&Aか物流と思っていただいて間違いはないはずです。

その他、気になった点としては、コロナですごく伸びた中で、少しずつスローダウンしてきています。

コロナが終わるタイミングで、どういう形の伸び率になるのでしょうか。今期の予想もかなりコンサバに出してきている印象があります。

その辺りが、コンサバなまま収まってしまうのか、それともこれから上方修正が入るのか、今後注目して見ていきたいです。

まとめ

以下、重要なポイントをまとめていますので、振り返りにご活用ください。

・スマートフォンが登場し、インターネットが世の中の全員に行き届くようになると、誰でも売り手になれる時代になった。そこで楽天市場やYahoo!ショッピングが取りに行かないような小規模な個人やお店の商品を、ネットで売れるようにしたのがBASEやShopifyであった。

・コロナ前のGMVの推移を見てみると、過去のコホートがあまり成長していない。コロナで特需はあったものの、その特需で買ってくれた人が必ずしもリピートで購入してくれるわけではない。次の決算やその次の決算でコホートがどうなるのか注目したい。

・BASEのテイクレートが8%という点は、物流や在庫を持たないeコマースのビジネスとしては高めの印象。これ以上に上げたいのであれば、実際にBASEが持っているユーザーを各ショップへ流す広告サービスをやるのが一番だろう。そうしたショップへの付加価値サービスがテイクレートを上げる一番良い策である。

・BASEのバランスシートは無借金で非常に綺麗である。現金が220億円くらいあるが、基本的には良いM&Aが出てきた時に、すぐ使えるようにするため。その他、大きな投資として考えられるのは、ShopifyやAmazonがやっているような物流への投資で、自分たちで倉庫を作り、店舗の商品を預かって配送サービスをやるという可能性がある。

BASE