2024年1月から始まる新しいNISA(少額投資非課税制度)。この連載では、新しいNISA(以下、新NISAといいます)に関するみなさんのギモンやよくある質問にお答えします。今回は「いま持っている銘柄は新NISA口座で買い直すべき?」というギモンにお答えします。

「いま持っている銘柄」については、「課税口座(特定口座または一般口座)で持っている場合」と「NISA口座で持っている場合」に分かれます。NISA口座で持っている場合、さまざまなパターンがありますが、今回は2023年内で非課税保有期間が終わる「2019年に一般NISAで投資した場合」に注目して考えてみましょう。

課税口座の場合:長期投資なら、年内に売って新NISAで買い直すのがおトク

まずは、課税口座(特定口座または一般口座)で持っている場合について見てみましょう。

結論を先にお伝えすると、課税口座で持っている銘柄を長期的に保有したいと思うのであれば、2023年内に売って、新NISAで買い直す方がおトクです。

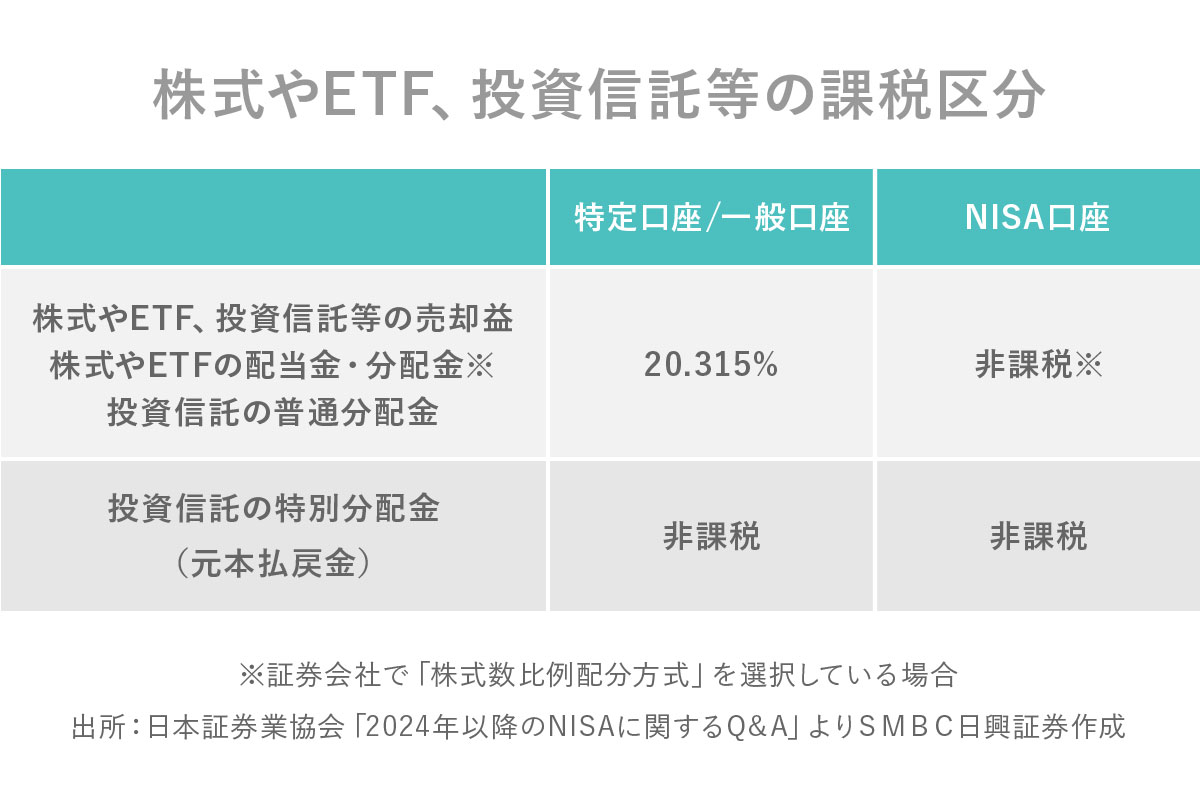

なぜかというと、課税口座と比べて、新NISA口座の方が税金面で有利だからです。課税口座で投資を行う場合、売買益や配当金・分配金に対して20.315%の税金がかかりますが、新NISA口座では非課税です。

課税口座で持っている銘柄が買った時より値上がりしている場合は、いつ売っても、売却時に課税されます。「2024年以降も長期で持ち続けたい」もしくは「2024年以降も値上がりする」と思うのであれば、年内にいったん売却して(この時には、売却益に課税されます)新NISAで買い直すと、2024年以降はいつ売っても非課税となります。また、配当金や分配金に対しても非課税※となります。

課税口座で持っている銘柄が、現状で買った時より値下がりしている場合でも、2024年以降に値上がりして含み益が出ると、売却時に課税されます。買った時より値下がりしている状態で年内に売却すると損失となりますが、新NISAで買い直すことで、値上がりすれば非課税の恩恵を受けられます。また、年内に売却して利益確定したい(もしくは既に利益確定した)銘柄が他にある場合、その銘柄の「利益」と損失確定する銘柄の「損失」を相殺できます。

利益確定する銘柄と損失を確定する銘柄を同じ証券会社の特定口座(源泉徴収あり)で売却した場合、自動的に損益通算(利益と損失が相殺)され、確定申告も不要です。ただし、利益確定する銘柄と損失を確定する銘柄をそれぞれ異なる証券会社で売却した場合や、一般口座、特定口座(源泉徴収なし)で売却した場合は、確定申告を行う必要があります。

2019年に一般NISAで投資した場合:このまま持つなら値下がりした銘柄に注意!

続いて、2019年に一般NISAで投資した銘柄をどうするか、考えてみましょう。2019年に一般NISAで投資した銘柄は2023年末まで非課税で保有できますが、2024年になると、課税口座(特定口座または一般口座)に移されます。

考えられる対応は下記の3つです。

②そのまま持ち続ける

③2023年中に売却して、新NISA口座で買い直す

結論から言うと、いま持っている銘柄が「2024年以降に値上がりが期待できる」もしくは「2024年以降も持ち続けたい」と思うのであれば、2023年中に売って新NISAで買い直した方が、税制上は有利です。

なぜこのように考えるのか、順を追って見ていきましょう。

まず、①の2023年中に売却した場合は、買った時から値上がりしている場合も、値下がりしている場合も非課税です。次に、②の「そのまま持ち続ける」ケースを見ていきましょう。

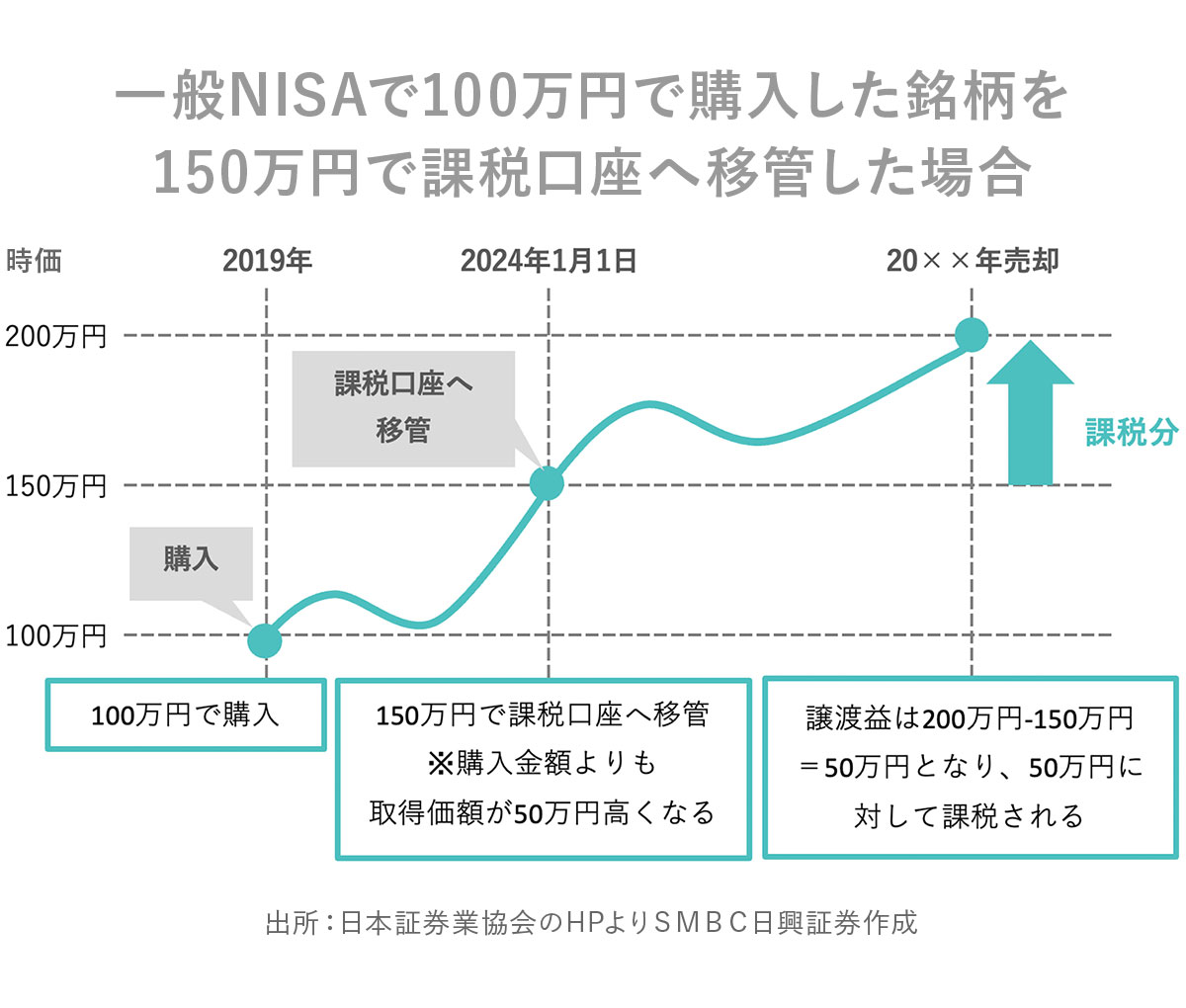

そのまま持ち続ける場合、2019年に一般NISAで投資した金融商品は、2024年1月1日に課税口座へ移管されます。その際に、2023年の最終営業日の時価が、課税口座における取得価額になります。よって、来年以降にその銘柄を売却する時には、2023年の最終営業日の時価との差額に対して課税されます。例えば、2019年に100万円で購入した銘柄が2024年に150万円で課税口座へ移管され、その後200万円で売却すると仮定します。その場合、譲渡益は売却代金の200万円から150万円を引いた額になり、50万円に対して課税されます。

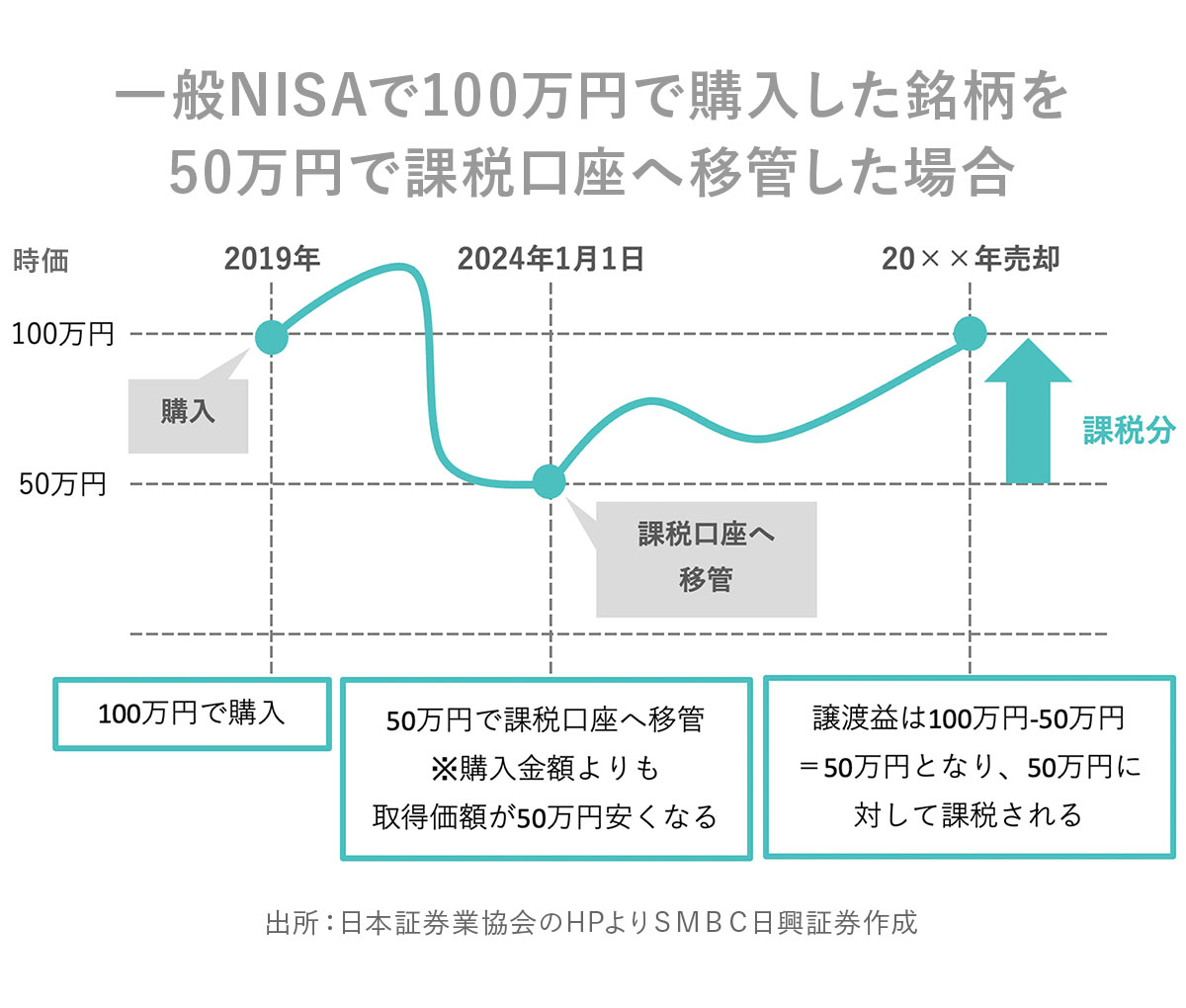

注意が必要なのは、2019年に一般NISAで投資した銘柄が、2023年末に値下がりしているケースです。その際は、値下がりした時価が課税口座における取得価額になります。例えば、2019年に100万円で買った銘柄が2024年に50万円で移管され、その後100万円で売却すると仮定します。その場合、譲渡益は売却代金の100万円から50万円を引いた額になり、50万円に対して課税されます。元の購入金額からは上がっていないにも関わらず課税されてしまう、というケースが生じる可能性があります。

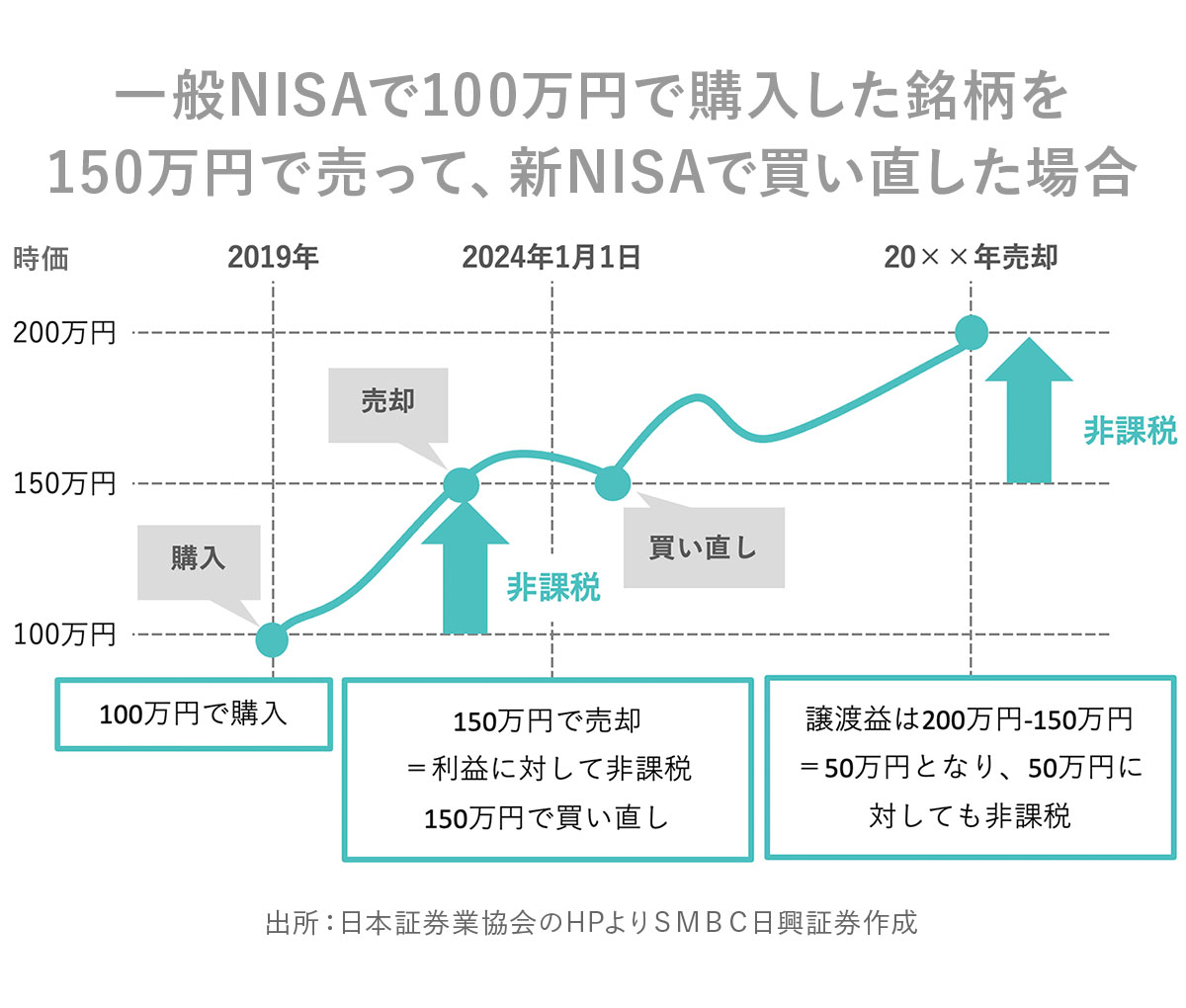

最後に、③の2023年中に売却して、新NISA口座で買い直すケースを見ていきましょう。2019年に一般NISAで100万円で買った銘柄が150万円に値上がりしている場合、2023年中に売却すれば非課税です。その後、2024年以降に新NISAで同じ銘柄を150万円で買い直した場合、買った銘柄がさらに値上がりしても、売却した場合は非課税です。

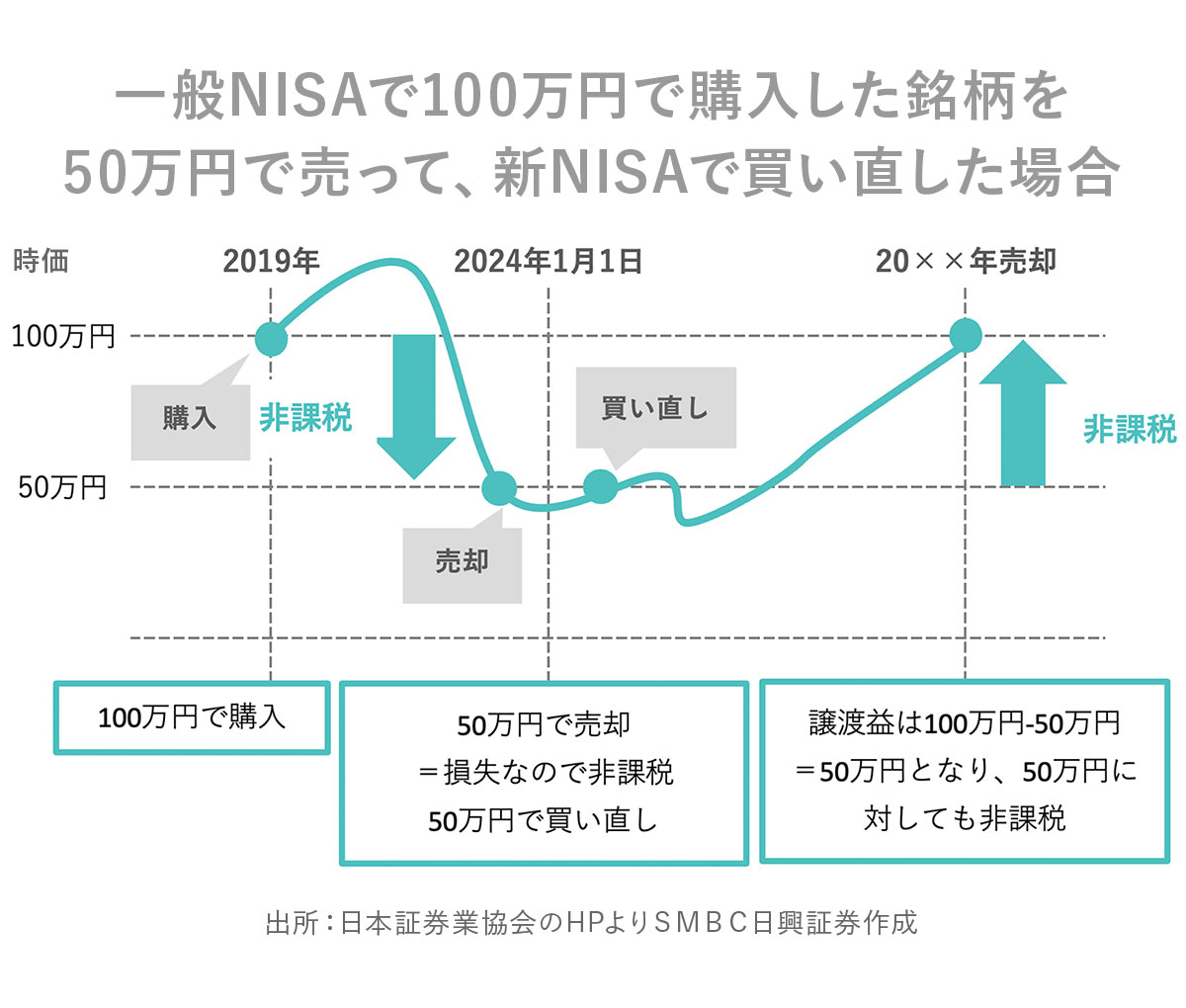

一方、2019年に一般NISAで100万円で買った銘柄が50万円に値下がりしている場合、2023年中に売却すれば、譲渡損失となります。その後2024年以降に新NISAで同じ銘柄を買い直した場合、買い直した時の時価が取得価額となります。取得価額から値上がりしても、新NISAで買付しているため、売却する時には非課税となります。

一方、2019年に一般NISAで100万円で買った銘柄が50万円に値下がりしている場合、2023年中に売却すれば、譲渡損失となります。その後2024年以降に新NISAで同じ銘柄を買い直した場合、買い直した時の時価が取得価額となります。取得価額から値上がりしても、新NISAで買付しているため、売却する時には非課税となります。

このようなことを踏まえると、2019年に一般NISAで投資した銘柄が「2024年以降に値上がりが期待できる」もしくは「2024年以降も持ち続けたい」と思うのであれば、年内に売って新NISAで買い直した方が、税制上は有利と言えるでしょう。

新NISAの前に、年内の取引を見直そう

新NISAで何を買おうか考えるのは楽しいですが、「今持っているものをどうするか」を考えることも大事なことです。もしいま持っている銘柄を長く持ち続けたいと思うのであれば、年内に売却して新NISAで買い直すのは現実的な選択肢の一つと言えるでしょう。また、2023年の非課税投資枠が余っている方は、新たな投資を行うこともできますね! 日興フロッギーなら100円から買付できるので、投資枠を余すことなく利用できますよ。どんな銘柄を買えばいいか分からない……という方は、2023年度上期 NISAで人気の銘柄TOP5の記事を参考にしてみてくださいね!