前回記事でTOPIXをご紹介しました。資産運用の世界では、TOPIXは日経平均株価よりなじみがある株式指数で、非常に多くの銘柄で構成されています。

そんなTOPIXのルールがそう遠くない将来に変わることが、2024年6月19日に発表されています。今回は近い将来、TOPIXがどんな姿になるのかを一緒に見ていきましょう。

今は「流通株式の少ない銘柄」を減らす段階

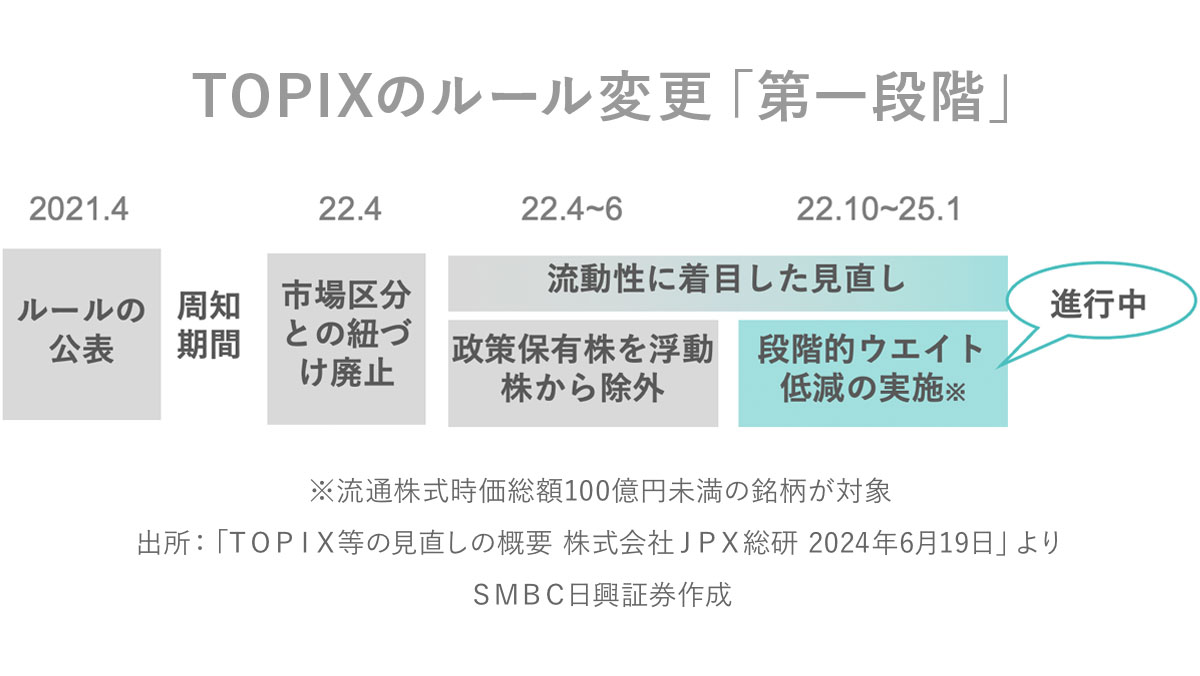

TOPIXは2022年4月に実施された東京証券取引所の市場再編に伴い、少しずつ姿を変えています。2022年4月からは段階的に各銘柄の流動性に着目した見直しが実行されています。2025年1月まで続く予定ですから、あと半年足らずで「第一段階の見直し」が終わります。

再編によって、「流通株式時価総額100億円未満の銘柄」は、「段階的ウエイト低減銘柄」として、徐々に構成比率が引き下げられています。これらは日本株市場全体を眺めると小型株に分類される銘柄群です。やや極端なくらべ方をすると、「 トヨタ自動車 」や「 三菱UFJFG 」より取引されるボリュームが小さい銘柄です。

取引量が少ない銘柄は、大きな金額を動かす投資家にとって取引しやすい銘柄とは言いがたいです。TOPIXは日経平均株価と同様、流動性にも配慮した銘柄で構成された株式指数になろうとしているのだと筆者は理解しています。

「指数コンサルテーション」ってなに?

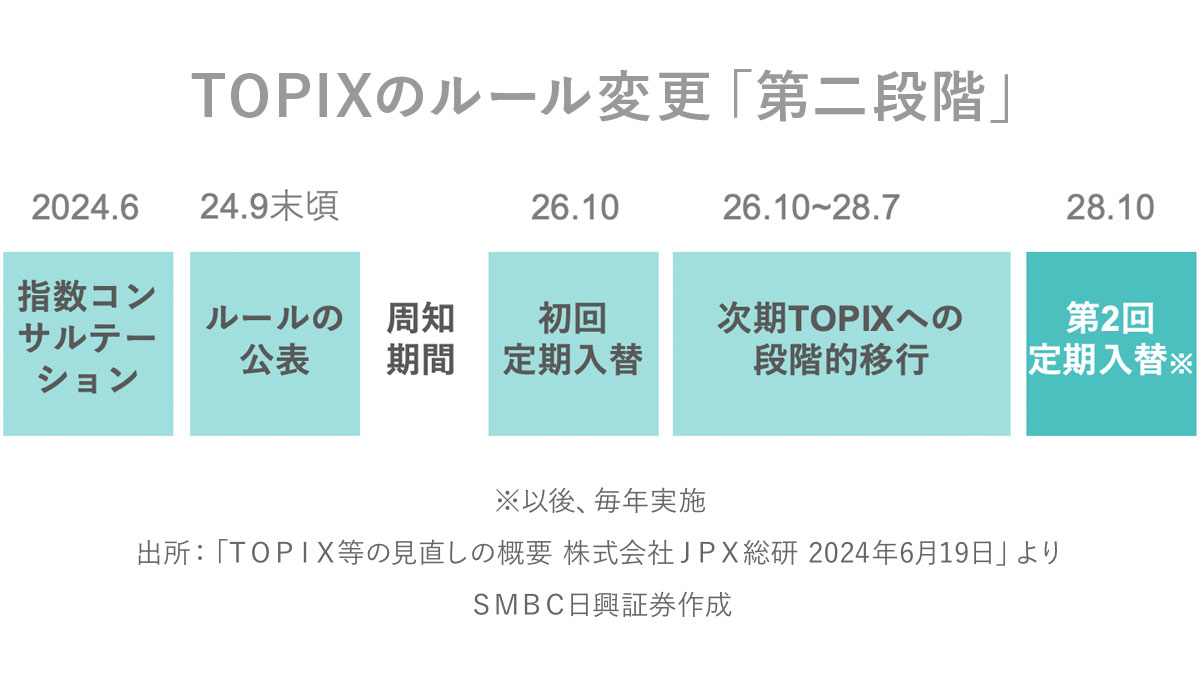

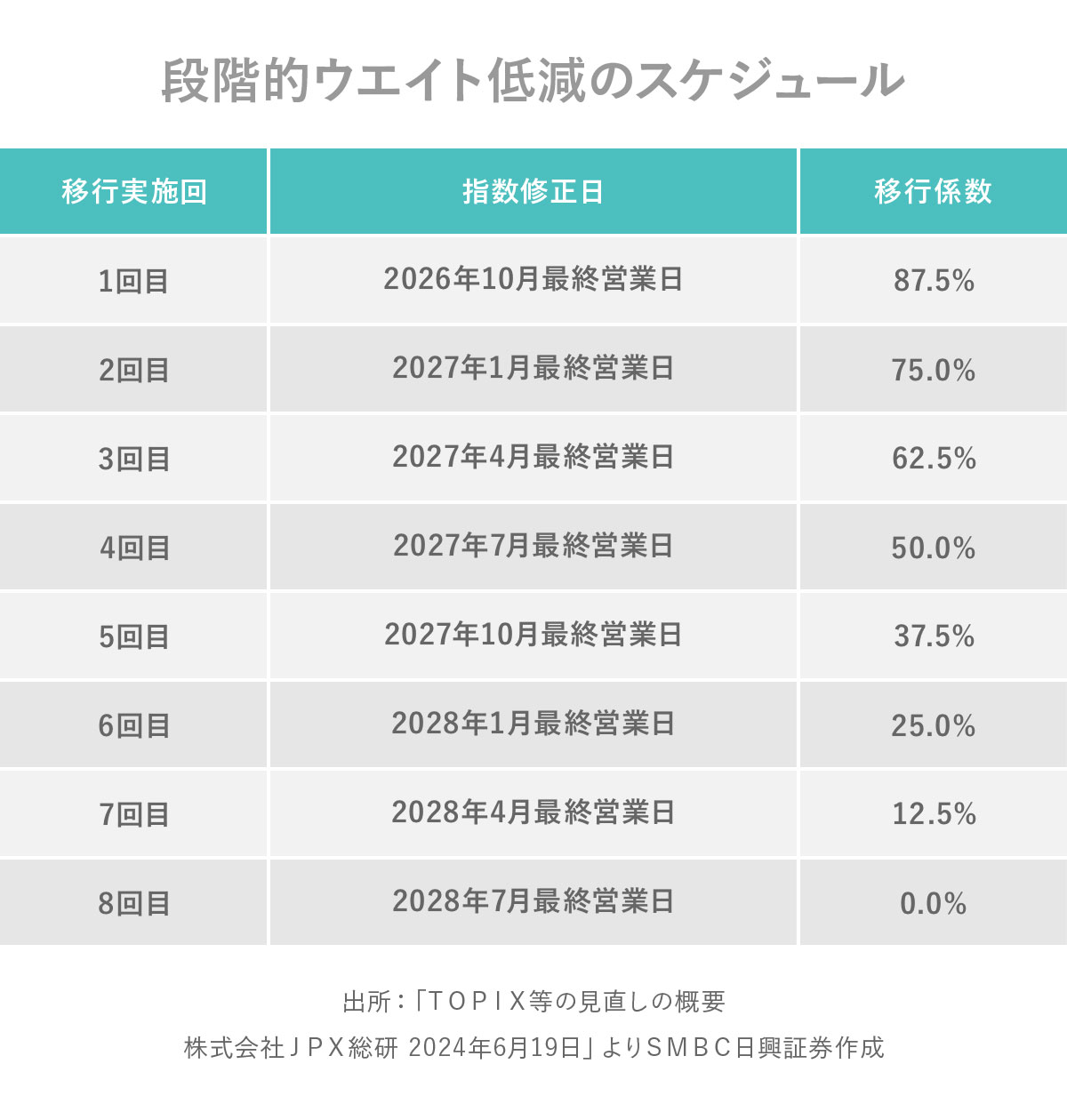

東京証券取引所が2024年6月に公表した「第二段階の見直し」のスケジュールはこちらの通りです。

2024年6月から実施されている「指数コンサルテーション」とは、指数に係る施策の原案を公表し、これに対して当該指数の利用者の多様な意見を募集した上で施策を決定しようとするものです。原案を作るのは東証が算出する指数を管轄しているJPX総研です。指数コンサルテーションは、プロセスの公平性、透明性の向上を図ることを目的に設置しています。東証が算出している指数はTOPIX以外にもたくさんあり、必要に応じてそれぞれの指数について指数コンサルテーションが実施されています。TOPIX第二段階の指数コンサルテーションについては8月中旬に意見の受付を終了しています。

この記事が公開された後ぐらいに、指数コンサルテーションの意見などを反映した形の新たなルールが公表されることでしょう。

現時点で想定されるルールの変更

2024年6月に公表された資料から読み取れる、第二段階の見直しで変更される主な点は2つです。

1)対象銘柄

現行のTOPIXに新たに追加される銘柄は「プライム市場」上場銘柄のみですが、第二段階の見直し以降は、「プライム市場」「スタンダード市場」及び「グロース市場」上場銘柄であることを条件にします。「プライム市場」以外に上場する銘柄も、新たな追加の対象になるということです。

2)流動性の考慮

「年間売買代金回転率」と「浮動株時価総額の累積比率」という流動性基準が導入されます。「売買代金回転率」は月次で(日次の東証の売買⽴会での売買代⾦の中央値×営業日数)÷ 月末最終営業日の浮動株時価総額で算出したものを年間合計します。「浮動株時価総額の累積比率」はTOPIXの構成銘柄の範囲を決めるものです。

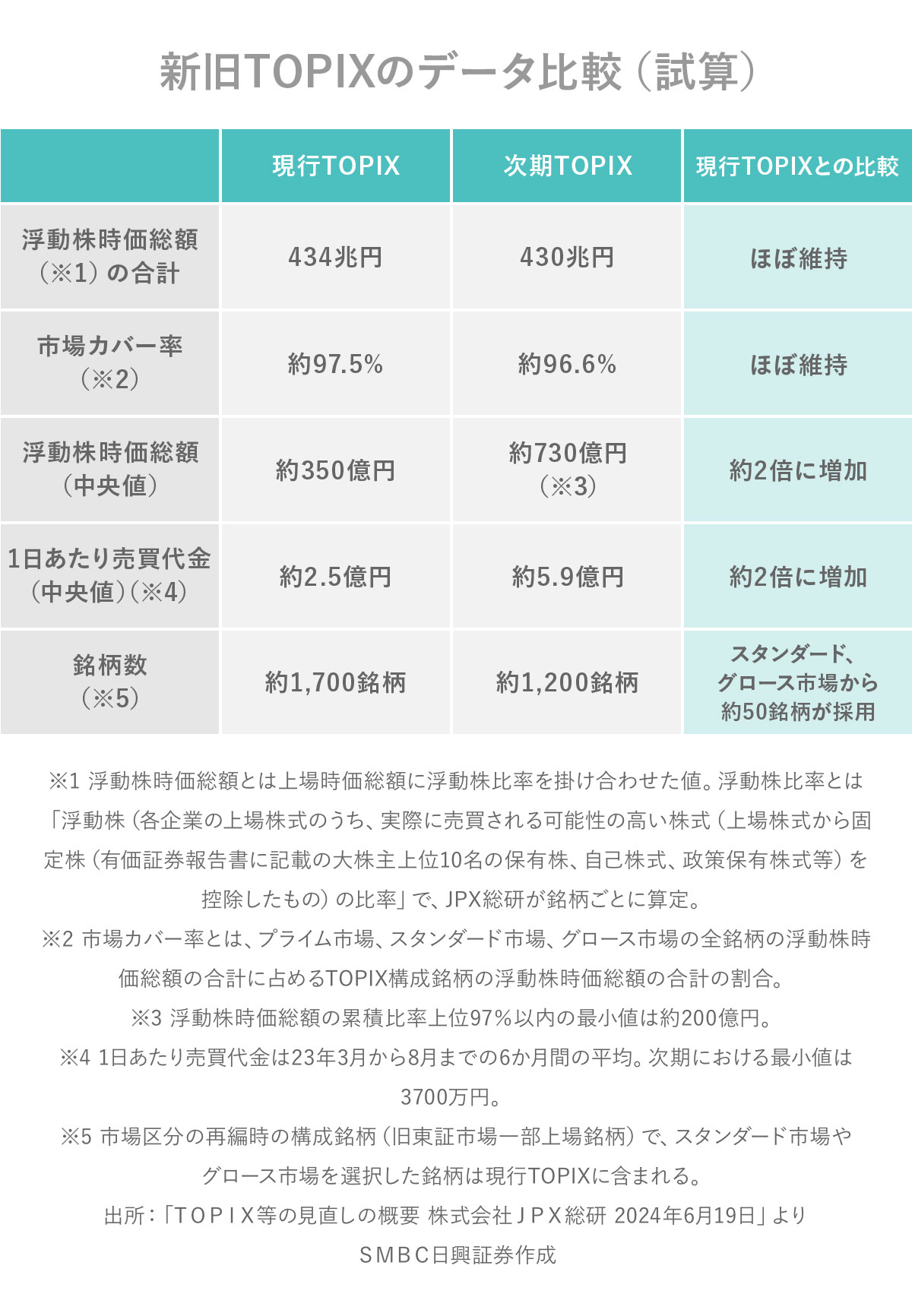

この2点の変更を加味すると、TOPIXの姿はこのように変化することが見込まれます。

浮動株時価総額は4兆円しか違いませんし、マーケット全体のカバー率も大きく変わりませんが、各銘柄の浮動株時価総額と1日あたり売買代金は現行TOPIXの2倍以上になることが見込まれます。

一番変化しそうなのが銘柄数で、約500銘柄減少します。第一段階の見直しで実施されている段階的ウエイト低減も手伝って、TOPIXを構成する銘柄数は3割程度減る見込みです。一方で、「プライム市場」上場銘柄に限定しないことで、「スタンダード市場」「グロース市場」から50銘柄程度がTOPIXに採用される見込みです。

いきなり構成銘柄数が減るわけではない

第二段階の見直しでは、TOPIXを構成する銘柄数が減少すると見込まれますが、いきなり全部が除外されるわけではありません。

除外される銘柄は2026年10月から3ヵ月おきに以下の表にもとづいて、TOPIXにおけるウエイトが減少していきます。これは、現在実施されている「第一段階の見直し」における段階的ウエイト低減と似たようなルールです。

このようなウエイトの減少対象銘柄は2026年10月の第5営業日に公表される見込みです。

見直しに伴ってTOPIXの連動資金が動く

東京証券取引所は、TOPIXの第二段階見直しを試算するにあたり、TOPIXに連動する運用資金を83兆円と見積もっています。第二段階の見直しに伴い、ウエイトが低減する銘柄はこの83兆円から売られる対象になりますし、新たに採用される銘柄は83兆円の資金が採用される銘柄のウエイトにもとづいて買う銘柄になります。

その結果、TOPIX連動資金がどのように動くかを銘柄の規模別に推定しています。

小型株の多くはウエイト低減対象になりますので、小型株のマイナス幅が一番大きい一方で、小型株が減少した結果ウエイトが上昇すると想定される大型株はウエイトが上昇する見込みです。

この試算は2023年8月最終営業日時点のデータを用いて算出されています。その後2023年10月には超大型、大型、中型、小型の区分入れ替えが実施されていますし、新たにTOPIXに追加された銘柄もありますから、あくまでも参考でしかありませんが、東証が公表した資料にもとづけば、個別株への寄与を推定すると大型株にはプラス、小型株にはマイナスとなるでしょう。

「プライム市場」以外に上場している銘柄でもTOPIX採用銘柄になりうる

現行のTOPIX採用銘柄から最終的には小型株が数百銘柄除外される一方で、「プライム市場」以外に上場している銘柄でも、流動性と規模が適度にあれば、TOPIXに採用される可能性があります。「プライム市場」に上場区分を変えるのでは? という予想はしばしばなされ、新規採用銘柄として「 日本マクドナルドHD 」 や「 ワークマン 」などはその候補としてちょくちょく名前が挙がっていたものでした。しかし、発行体自身が「プライム市場」上場を選ばない限り、TOPIX構成銘柄に採用されないのが今のルールです。

第二段階の見直し後はどの市場に上場しているかは問われなくなりますので、日本マクドナルドHDや「 ハーモニック・ドライブ・システムズ 」「 ナカニシ 」「 住信SBIネット銀行 」「 フェローテック 」などが2026年10月に公表されるTOPIX採用銘柄になる可能性があります(クオンツ:日本株の魅力を高めるTOPIXルール変更:「TOPIX採用ゴール」がなくなり、株価を高める強い誘因となる(2024/6/19発行))。TOPIX構成銘柄に採用されれば、TOPIXに連動して運用される資金が、それらの銘柄を購入する対象となります。とはいえ、これらについては2年以上先のことです。今後2年程度のプライム市場以外の銘柄の取引ボリュームや株主構成などにより、状況が変わりうることを覚えておいてください。