音声メディア「Voicy」で、「10分で決算が分かるラジオ」を毎日配信中の「妄想する決算さん」が、日経225・グロースコア・スタンダードコアの企業を1社ずつ取り上げる人気連載を日興フロッギー版としてスタート! 読むだけで、知らず知らずのうちに主要な株価指数に採用されている企業についてわかるようになる決算解説。日興フロッギー版ならサクっと5分でチェックできます!

2023年度決算説明資料

MHIレポート2023

三菱重工ホームページ

2024事業計画(FY2024~2026)

防衛事業説明会説明資料

2025年3月期 第1四半期決算短信〔IFRS〕(連結)

2024年度第1四半期決算説明資料

今回取り上げるのは、三菱グループの中核企業であり、三菱UFJ銀行、三菱商事と共に、三菱グループ御三家として知られている三菱重工業株式会社です。

事業内容と業績のポイント

それでは早速事業内容から見ていきましょう。

三菱重工の事業セグメントは以下の4つです(2023年度決算説明資料 P16参照)。

②プラント・インフラ:エンジニアリングや製鉄機械、機械システムなど

③物流・冷熱・ドライブシステム:フォークリフトなどの物流機器、エアコンやターボ冷凍機などの冷熱関連、エンジンターボチャージャなど

④航空・防衛・宇宙:防衛用の航空機や、特殊車両、ロケット関連や民間航空機など

発電分野や、防衛、宇宙分野、物流やプラント関連など多様な事業を行っています。

それぞれの事業ごとの売上構成比率と(事業利益額)は以下の通りです。

②プラント・インフラ:17%(548億円)

③物流・冷熱・ドライブシステム:28%(728億円)

④航空・防衛・宇宙:17%(726億円)

※売上収益構成比率は執筆者の妄想する決算氏が算出したデータ

エナジー事業が売上、利益ともに主力事業ですが、各事業とも一定の規模を持つ分散した構成で、全事業とも比較的重要性が高いです。

続いてそれぞれの事業についてもう少し詳しく見ていきましょう。

まず、主力のエナジー事業をもう少し詳細に見ていくと以下の通りです(MHIレポート2023 P42参照)。

②スチームパワー(25%):ボイラーの蒸気を活用し、蒸気タービンを回す事で発電する火力発電設備

③航空エンジン(7%):航空機用のエンジン

④原子力(16%):原発関連のサービス

⑤その他・消去(9%)

※()内は妄想する決算氏が算出した2023年3月期時点での売り上げ構成比率

GTCCやスチームパワーなどの火力発電設備が主力です。ちなみにGTCCとスチームパワーは共に火力発電ですが、スチームパワーはボイラーを活用して蒸気タービンを回すことで発電するシステムです。GTCCは天然ガスを燃料として、ガスタービンで加熱して蒸気タービンを回すことで、ガスタービン、蒸気タービンの両方を活用して発電する、より効率的な発電システムです(三菱重工HP「スチームパワープラント」参照)。

GTCCに関しては、発電効率は従来型石炭焚き火力発電方式より20%向上し、CO2排出量も50%削減することができる環境性能と効率性ともに優れたシステムです(三菱重工HP「ガスタービン・コンバインドサイクル発電プラント(GTCC)」参照)。

そして、GTCCは世界市場で33%のトップシェアを持っていて、環境性能の高い大型機に強みがあります(2024事業計画資料 P14参照)。シェアが大きいということは、それだけ投資できるということですから、環境性能などの強みが維持できる可能性が高いです。

三菱重工としても注力しているのは、より効率的なGTCCですから、GTCCの動向は重要です。また、原子力も含めると発電関連が計83%を占めます。電力市場の影響を受ける事業ということになります。

続いてプラント・インフラ事業をもう少し詳細に見ていくと、以下の通りです(MHIレポート2023 P46参照)。

②製鉄機械(41%):製鉄設備、鋳造設備、圧縮設備

③機械システム(23%):ITS(高度道路交通システム)、機械装置、食品包装機械、段ボール機械など

④その他・消去(20%)

※()内は妄想する決算氏が算出した2023年3月期時点での売り上げ構成比率

製鉄機械や機械システムなどの規模が大きいため、設備投資の需要に影響を受けます。

物流・冷熱・ドライブシステム事業をもう少し詳細に見ていくと、以下の通りです(MHIレポート2023 P48参照)。

②エンジン・ターボチャージャ(22%):産業機械用エンジン、発電セット、コージェネシステム、ターボチャージャ

③冷熱(28%):家庭・業務用エアコン、ターボ冷凍機、輸送冷凍機など

※()内は妄想する決算氏が算出した2023年3月期時点での売り上げ構成比率

物流機器が売上の約半分を占めるため、物流投資の影響を受けやすい事業であることが分かります。

最後に航空・防衛・宇宙事業をもう少し詳細に見ていくと、以下の通りです(MHIレポート2023 P50参照)。

②民間機(23%):民間航空機

※()内は妄想する決算氏が算出した2023年3月期時点での売り上げ構成比率

防衛・宇宙が主力なので、防衛予算の影響を受けやすい事業であることが分かります。

三菱重工は主力がエネルギー事業であり、天然ガスを活用した火力発電を中心とする電力市場の影響を受けます。また、プラントへなどの設備投資、物流投資、防衛予算などの影響を受けやすい企業です。

こういった市場の動向に注目していくことになります。

それでは、事業内容が分かったところで、2018年度~2023年度の近年の業績の推移を見ていきましょう。

2018年度以降の売上の推移を見ると、2020年度までは減少していましたが、2021年度以降は増加傾向で、2023年度(2024年3月期)には2018年度を上回っています(2024事業計画資料 P6参照)。さらに、事業利益の推移を見ても、2019年度には赤字になるなど、苦戦していますが、2020年度から回復傾向が続き、2023年度には利益面も2018年度を上回っています。そして2023年度は、売上・純利益で過去最高を達成し、近年は好調です。

また、今後の業績の先行指標となる受注面を見ても、2023年度は+48%と大幅に増加し、今後も堅調な業績が期待できます(2023年度決算説明資料 P4参照)。

ではどうして、2023年度は好調となっているのか見ていきましょう。

2023年度の営業利益の変動要因を見ると、為替の影響+210億円や、前期の一時費用+200億円の反動といった影響もあります。しかし最大の要因は、売上増加と利益率改善の影響+800億円で、それに加えて価格適正化+350億円となっています(2023年度決算説明資料 P15参照)。

原燃料高は進んでいますが、価格適正化の取り組みが進みつつも、販売面も好調で、事業自体が好調でした。

セグメント別の事業利益の前期比を見てみると以下の通りです(2023年度決算説明資料 P16参照)。

②プラント・インフラ:+220億円

③物流・冷熱・ドライブシステム:+338億円

④航空・防衛・宇宙:+327億円

全事業とも増益で好調です。

さらに、今後の業績にも関連する受注高をセグメント別の前期比で見ると以下の通りです。

②プラント・インフラ:+219億円

③物流・冷熱・ドライブシステム:+1036億円

④航空・防衛・宇宙:+1兆3650億円

受注面も全セグメントで増加して好調ですが、特にエナジーと航空・防衛・宇宙が大きく増加しています。

エナジーや航空・防衛・宇宙は、事業自体も好調で、受注面も大幅増加で、今後も期待されます。

これには事業環境が影響しています。

エナジー事業は電力関連です。このためグリーン化が進む中で、火力発電を中心とする三菱重工の事業は低迷すると考えられるかもしれませんが、そのようなことはありません(2024事業計画資料 P14参照)。日本の2030年のエネルギー計画では、2割ほどがLNG(液化天然ガス)を活用した火力発電とする計画で、火力発電がなくなることはありません。天然ガスを利用した発電は、石炭を活用した発電に比べて、環境性能がいいということもあり、現状も環境性能の高い火力発電設備が求められています。ただし、グリーン化が進む中では、その比率が下がっていくことは想定されています。それでも市況は悪い状況ではありません。なぜなら、電力需要自体の拡大が見込まれているからです。

新興国では経済成長共に電力需要は拡大していきますし、さらに先進国でも近年の生成系AIなどの発展で急速にデータセンターなどの需要が増し、電力需要の拡大が見込まれています。ところで日本では2007年以降、省エネ化によって電力需要の長期的な減少が続いていました。しかし、半導体工場の新設やデータセンターの建設が相次ぐ中で、2024年度からは電力需要が増加することが見込まれています。先進国でも、市況の転換点を迎えているのです。さらに、オンサイト電源(データセンターや半導体工場内での発電設備の設置)の需要拡大も見込まれ、市場の変化の中で新たな事業機会も生まれています。

そういった中で、三菱重工としても2030年までは市場規模は一定規模で推移することを想定しています。つまり市況の悪化は見込まれていないのです。

GTCC事業においては、2023年度に新設の大型ガスタービンを17台受注。受注高は過去最高で、新設・サービス共に北米と日本を含むアジアを中心に増加しています(2023年度決算説明資料 P6参照)。市況を考えても今後も堅調な状況が期待されます。

さらに、エネルギー事業では原発事業も一定の規模を持っています(2024事業計画資料 P15参照)。

ご存じの通り、日本国内では原発の再稼働に向けた動きがありますから、こちらも市況の良化が期待されます。

そんな中で、実際に再稼働関連の事業を中心に事業規模が拡大基調にあるとしていて、今後も堅調な状況が期待されます(2023年度決算説明資料 P7参照)。火力発電と原子力は、一時期は低迷が懸念されていました。しかし現在の市況は悪くなく、受注高は増加していて、エネルギー事業は今後も堅調な業績が期待されます。

さらに航空・防衛・宇宙事業も好調でした。これには防衛予算の増額など、国の方針の転換が影響しています(2024事業計画資料 P16参照)。ご存じの方も多いと思いますが、日本は地政学リスクが高まる中で防衛予算の増額を決めています。これまではGDP比で1%程度だった防衛予算を、2027年度までに段階的に2%まで増加させていくことを決めています。

そういった中で、これまでは年間5000億円弱で推移していた事業規模が、2024年度以降は1兆円規模になっていくことを想定しています(防衛事業説明会説明資料 P16参照)。

実際に2023年度時点では受注高が+237%と大きな拡大を見せ、今後の事業規模の拡大が期待されています(2023年度決算説明資料 P8参照)。

さらに、好影響が期待できるのは事業規模の拡大だけではありません。防衛産業政策の変化によって、従来の利益率の目安は7.7%でしたが、それを品質や納期短縮などの取り組みを評価する仕組みによって最大15%となる変化がありました(防衛事業説明会説明資料 P15参照)。取り組み次第では利益率に関しても大幅上昇が期待できるようになったということです。事業規模の拡大と利益率の上昇で、今後の大きな成長が期待されます。市況を考えてもエネルギー事業や航空・防衛・宇宙事業は拡大が期待できます。

三菱重工も重点領域としてGTCC、原子力、防衛を挙げています。これらの事業がしっかり成長していくかに注目です(2024事業計画資料 P11参照)。

また、データセンターが増加する中でオンサイト電源需要が見込まれることに触れましたが、さらにその冷却システムの提供することでさらなる拡大も目指しています(2024事業計画資料 P20参照)。データセンターでは利用される電力の3割が冷却に使われていますが、それを効率的にするシステムを提供していこうとしています(MHIレポート2023 P36、37参照)。実際にKDDIとの共同で行った小型データセンターの実証実験では、サーバー冷却の90%、データセンター全体の消費電力の43%を削減することに成功しています。今後圧倒的にデータ量が増える中で、データセンターは確実に伸びる市場の1つですから、こういった取り組みにも注目です。

ここまでのまとめ

・事業セグメントはエナジー、プラント・インフラ、物流・冷熱・ドライブシステムの4事業

・エナジー事業のGTCCは世界市場で33%のシェアでトップ

・主力のエネルギー事業は、電力市場の影響を受け、その他の事業ではプラントへなどの設備投資、物流投資、防衛予算などの影響を受けやすい

・エナジー事業は、新興国の経済成長、生成系AIなどによる電力需要自体の拡大が見込まれ、原発の再稼働も見込まれ、成長余力あり

・防衛予算の増額による航空・防衛・宇宙事業の拡大余地あり

・重点領域として挙げているGTCC、原子力、防衛に注目

・データセンター市場の拡張が見込まれる中で、冷却システムの開発に期待

直近の業績

それでは続いて直近の業績を見ていきましょう。

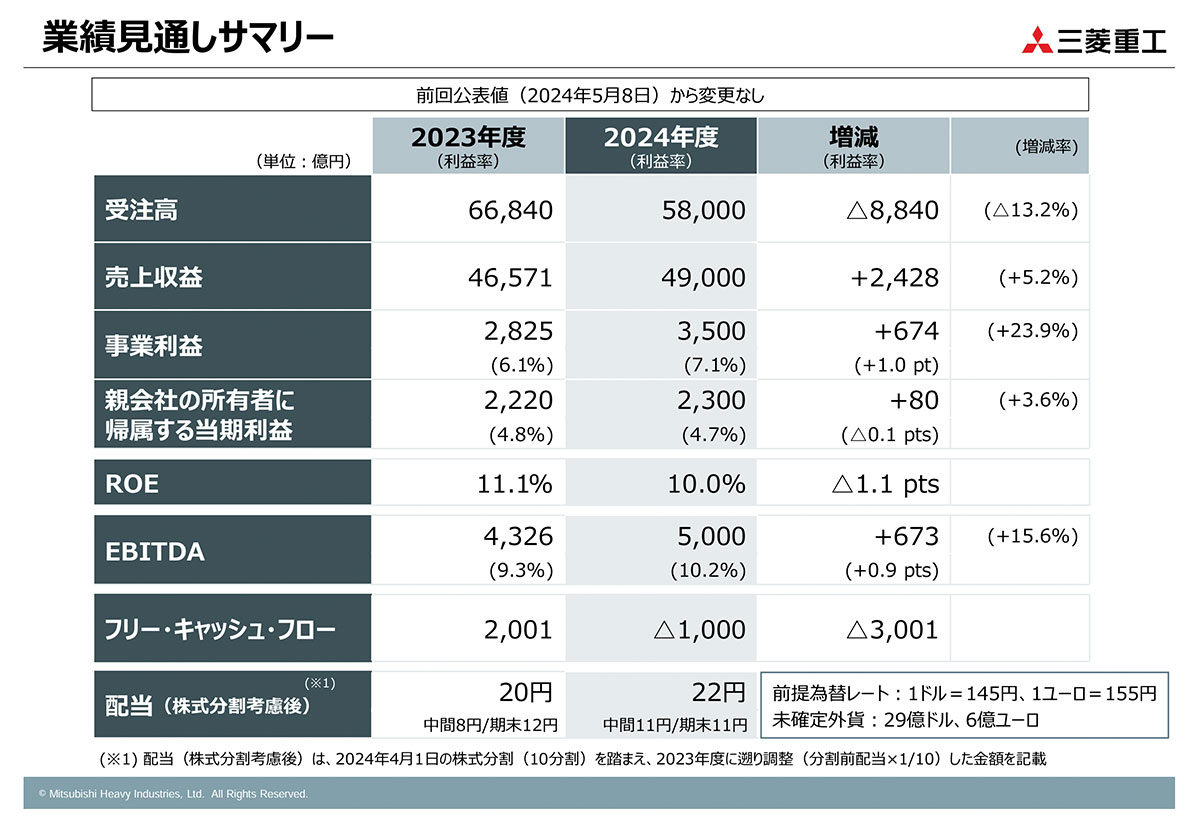

今回見ていくのは2025年3月期の第1四半期までの業績です(決算短信より)。

事業利益:835億円(+60.7%)

純利益:623億円(+17.1%)

増収増益となっています。

三菱重工 2024年度1Q決算説明資料より

さらに受注面も+15%と拡大し、好調な状況が続いています。

三菱重工 2024年度1Q決算説明資料より

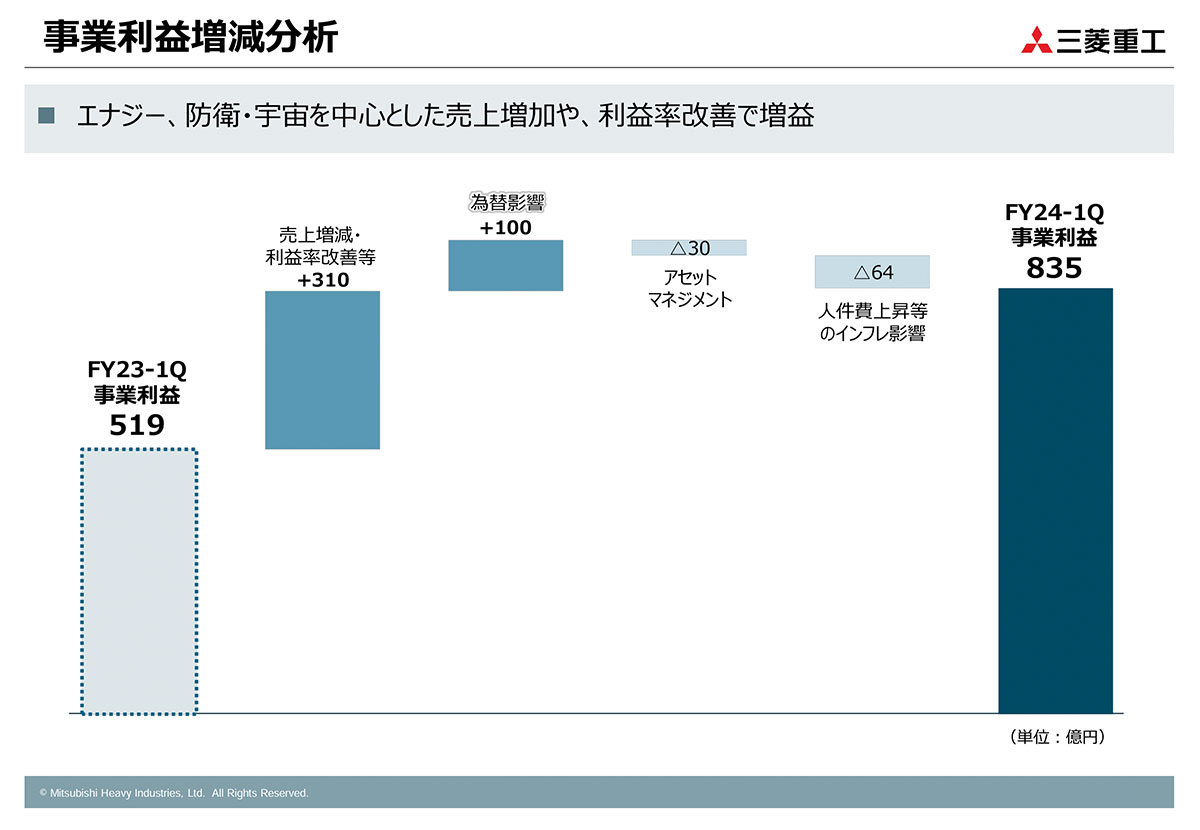

事業利益の変動要因を見ると、人件費上昇やインフレの影響▲64億円はありつつも、売上や利益率の改善による影響が+310億円でさらに為替の影響+100億円もあり、大幅増益となっています。円安が進む中で為替の影響も受け、また事業自体の好調も続いています。

三菱重工 2024年度1Q決算説明資料より

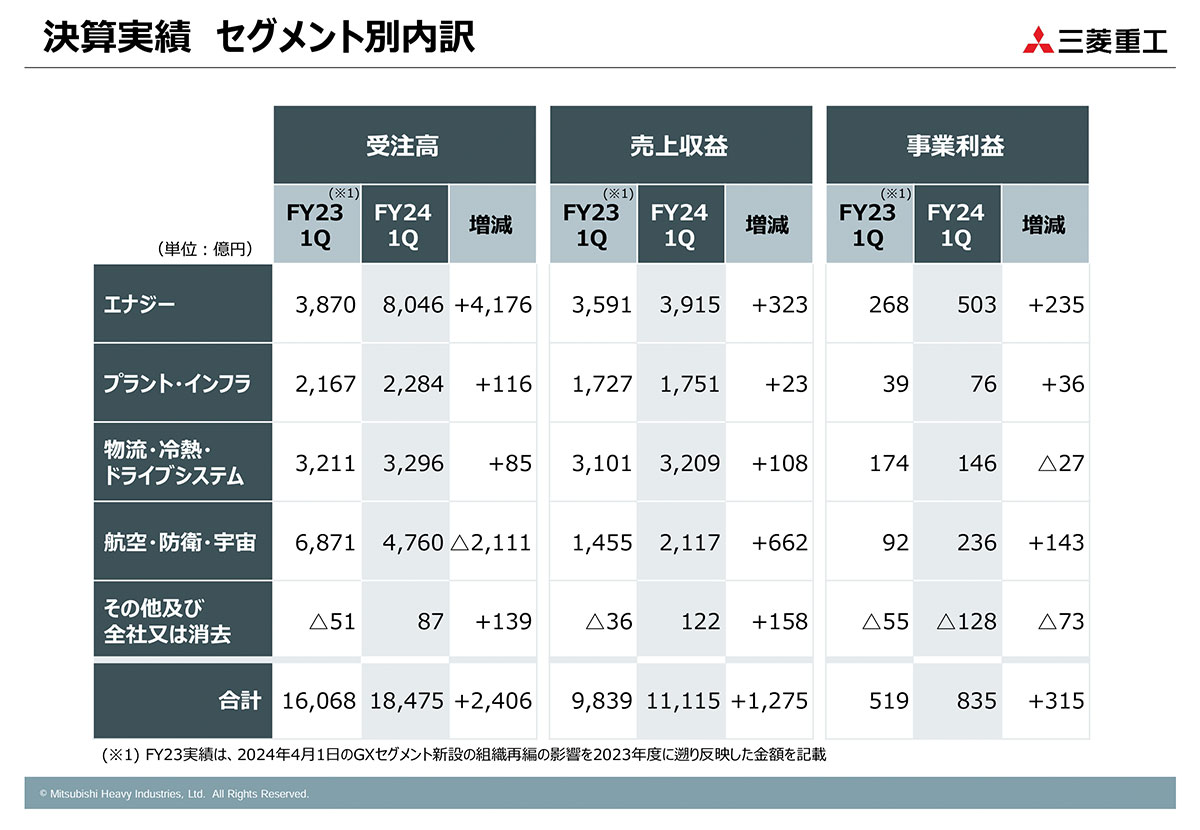

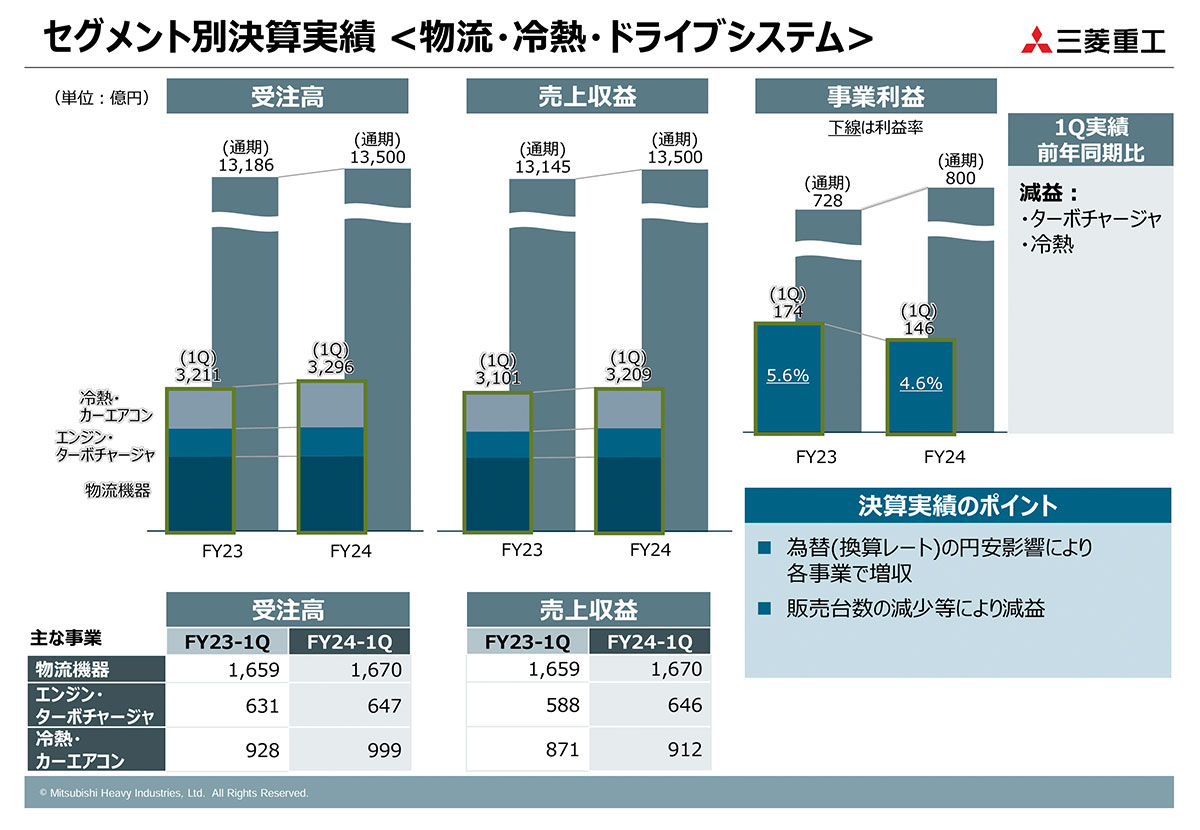

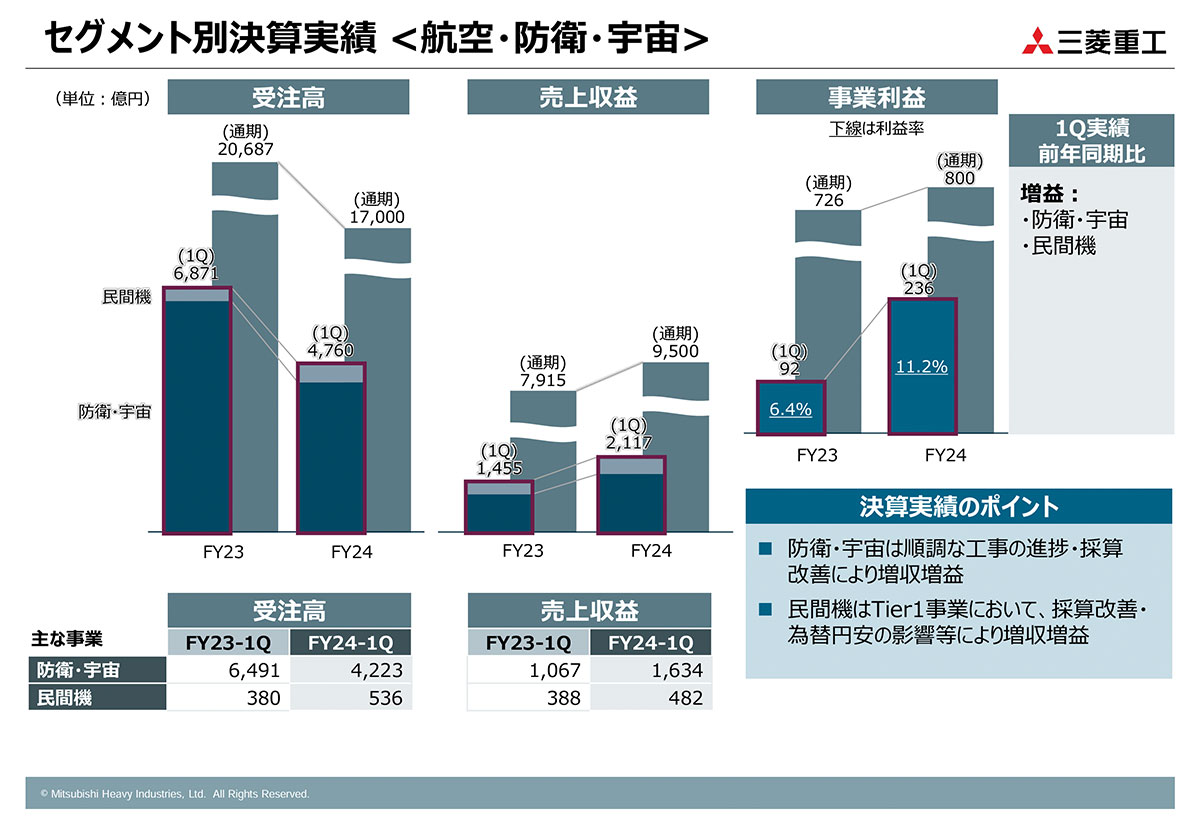

もう少し詳しくセグメント別の事業利益の前期比を見ていくと、以下の通りです。

②プラント・インフラ:+36億円

③物流・冷熱・ドライブシステム:▲27億円

④航空・防衛・宇宙:+143億円

好調が期待されていたエナジー事業と航空・防衛・宇宙事業が堅調な状況で、好業績に繋がっています。

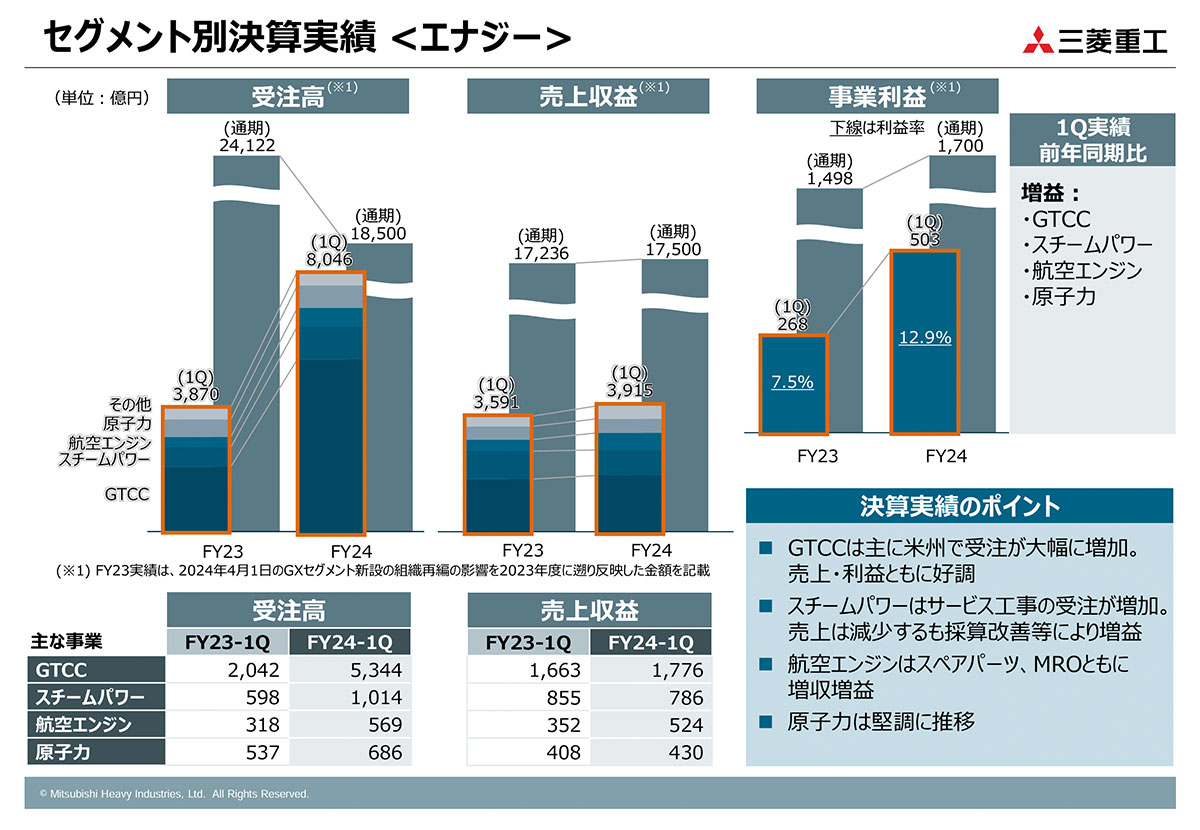

それぞれの事業の状況をもう少し詳しく見ていきましょう。

三菱重工 2024年度1Q決算説明資料より

エナジー事業はGTCC事業と原子力事業が好調で、航空エンジンも伸び、堅調です。

三菱重工 2024年度1Q決算説明資料より

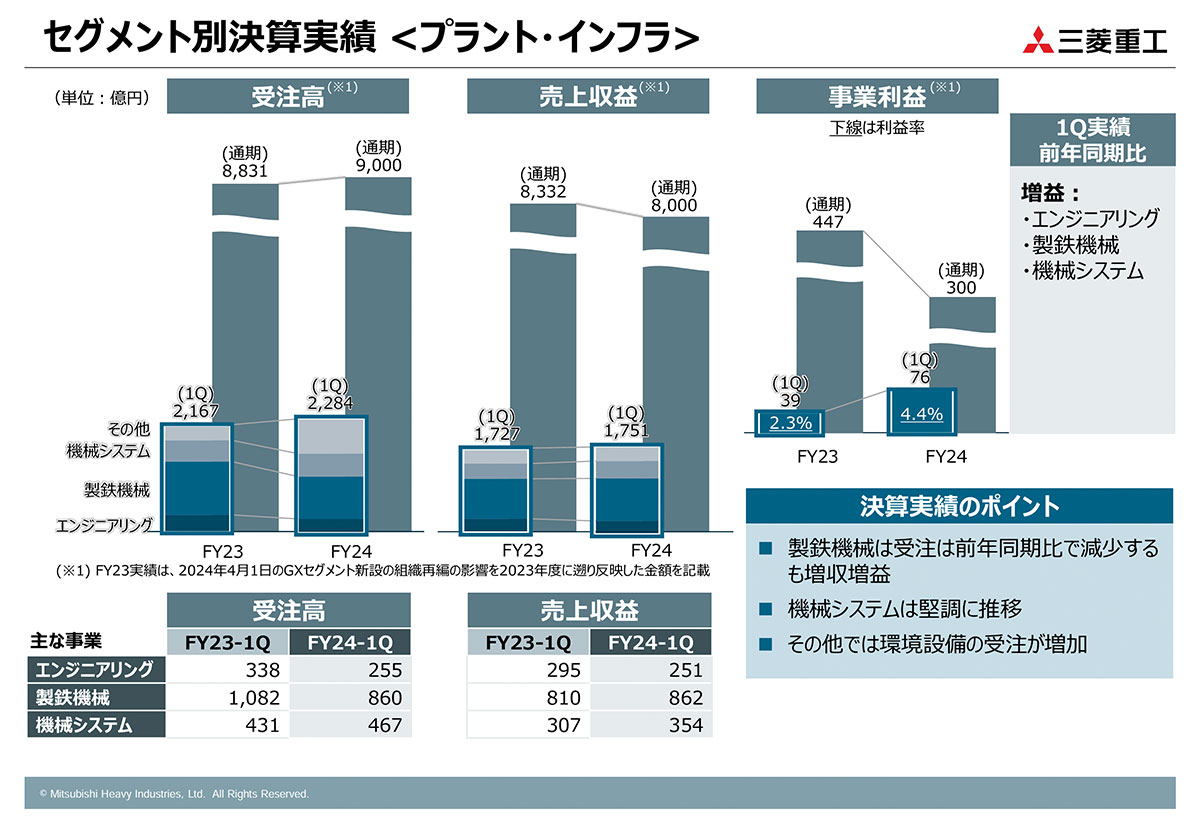

プラント・インフラ事業は堅調ですが、インフレなどで景気が低迷傾向となる中で設備投資が減少し、製鉄機械などは受注面で一定の苦戦が見られます。今後、一定の停滞となる可能性はありそうです。

三菱重工 2024年度1Q決算説明資料より

唯一減益となっていた物流・冷熱・ドライブシステムでは、円安の影響もあり増収となったものの、販売台数の減少によって減益です。2024年8月からは為替面も円高方向に推移していますから、この円高傾向が続けば、さらに苦戦する可能性がありそうです。

三菱重工 2024年度1Q決算説明資料より

航空・防衛・宇宙事業では、順調な工事の進捗や採算改善によって増収増益です。国の方針自体に変化があったので、今後も好調が続くことが期待されます。

エナジー事業や航空・防衛・宇宙事業など、好調な市況が見込まれる事業は好調ですが、一定の苦戦が見られる事業も出てきています。

三菱重工 2024年度1Q決算説明資料より

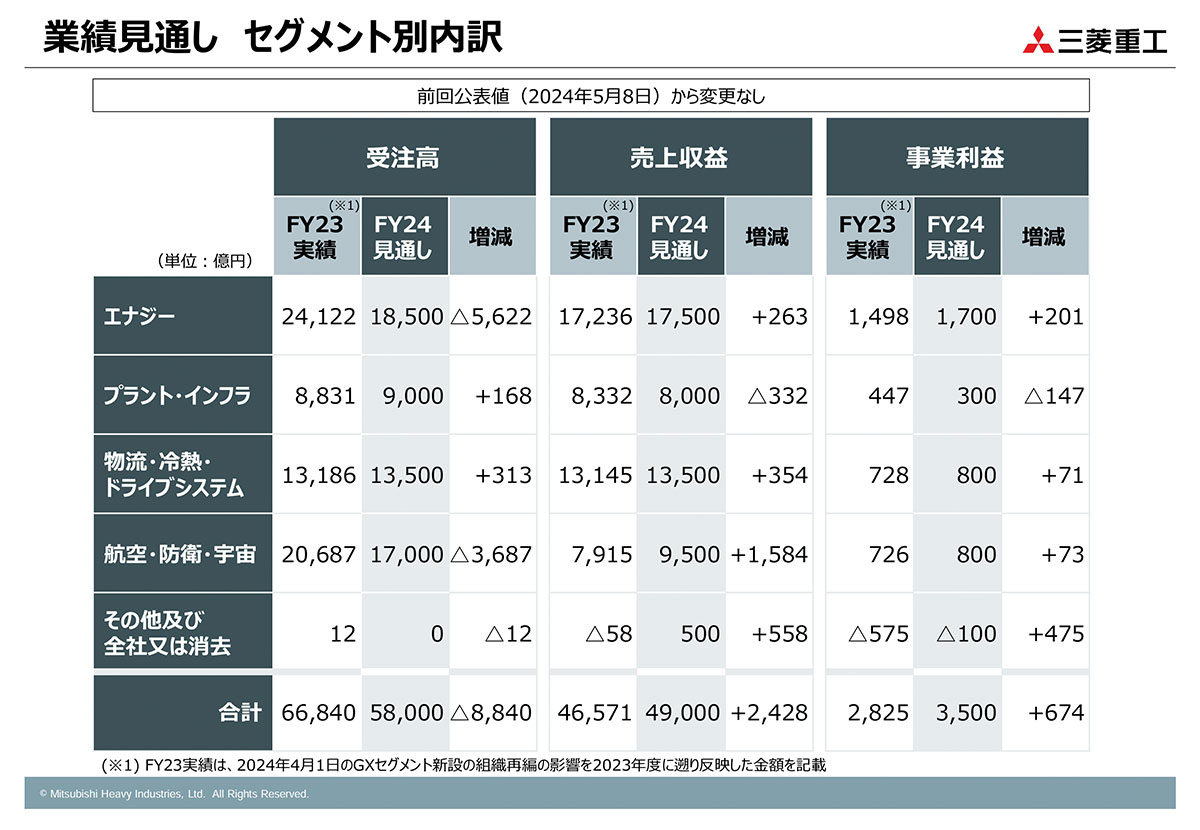

そういった中で通期予想を見ると、増収増益を見込んでいます。

三菱重工 2024年度1Q決算説明資料より

セグメント別の事業利益の前期比の見通しは、以下の通りです。

②プラント・インフラ:▲147億円

③物流・冷熱・ドライブシステム:+71億円

④航空・防衛・宇宙:+73億円

プラント・インフラ事業は減益を見込んでいて、景気低迷などによる設備投資の減少など一定の苦戦傾向となる事業も出てくる見通しです。しかしエナジー事業と航空・防衛・宇宙事業を中心に好調が期待されますので、それらの事業の成長で補える見通しです。市況の変化を考えても、三菱重工全体としては堅調な状況が続くことが期待できそうです。

※「日興フロッギー版」では、解説のポイントがわかりやすいようにマーカーを付けています。

※「日興フロッギー版」では、解説に使用したデータの参照元を記載しています。

※「日興フロッギー版」では、画像による説明は決算発表会資料に集約し、それ以外は、データの参照元を明記しています。

※「日興フロッギー版」では、用語解説を追加しています。

※「日興フロッギー版」では、「事業内容と業績のポイント」について「まとめ」を追記しています。