投資や資産形成をもっと楽しくするためにピッタリの書籍を、著者の方とともにご紹介する本連載。今回は、投資に役立つ金利の基礎知識について、運用キャリア30年以上の「金利のプロ」堀井正孝さんと見ていきましょう。[PR]

「金利」は金融市場の「炭鉱のカナリア」である

日本では、2023年5月8日からCOVID-19(新型コロナウィルス感染症)が5類感染症へ移行し、日常生活が戻りましたが、どうも以前とは様子が違います。

日経平均株価は、2024年3月に4万円突破、7月11日には4万2,222円と史上最高値を更新しましたが、肌で感じる景気とギャップを感じませんでしたか。2024年7月31日に利上げが決定すると、8月5日に日経平均株価は前週末比▲4,451円と大暴落、米ドル円はたった1日で10円近く円高に……。驚きませんでしたか。

金利の変化は、何かを知らせるサインです。株価が上昇し続ける中、当初、上昇していた長期金利が、2024年7月頃から上昇を止め、低下し始めていました。気づいていた方は、株価最高値更新や利上げの発表に警戒感を抱いたはずです。

日本は、ここ数十年続いた超低金利(ほぼゼロ%)時代から、プラス%の時代に戻ろうとしているのです。今までとは違います。歪みもギャップも、イレギュラーな動きも出てくるでしょう。だからこそ、「金利」という軸を作り、予測や判断に役立てていただきたいのです。

炭鉱労働者にとって、カナリアは一種の警報(アラーム)で、坑道に3羽のカナリアを連れていき、1羽でも鳴き止んだら、ガスの発生等「なんらかの変調・危険」があると察知しました。金融市場の変調を知らせてくれるのが「金利」だと、私は確信しています。

見方・使い方さえ習得すれば、「金利」は、景気という漠然としたものを具体化してくれるツールとなり、景気を考える上で、誰よりも頼りになる存在になります。

今、日本で起こっていることは、決して特異な事態ではありません。「金利」を見れば、今起きていることの背景が、今の景気が、日銀(日本銀行)の気持ちが、これからの課題が分かるのです。

金利とはどういうものか?

ここでは、まず金利にまつわる考え方や言葉を整理しておきましょう。金利とは、「資金を一定期間貸し借りする際に発生する費用」のことです。

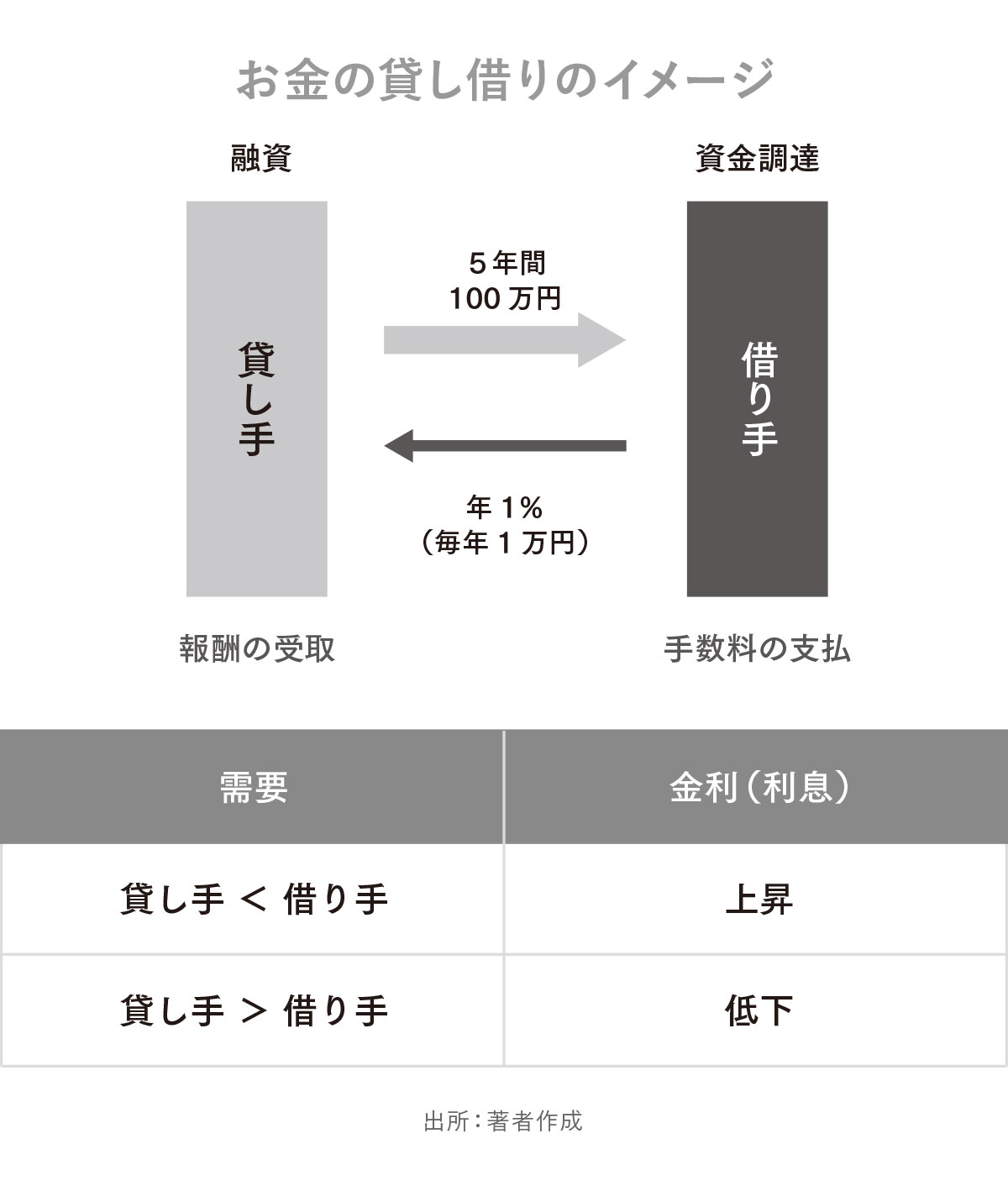

例えば、100万円を5年間、年1%の金利で貸し借りをする場合、毎年1万円(年1%の割合)を、貸し手は融資の報酬として受取り、借り手は資金調達の手数料として支払います。

お金が動くことで、金利が発生し、お金の需給によって、金利が変動します。簡単に言えば、お金を貸したい人より借りたい人が多い場合、高い金利を払うから貸して欲しいという人が増えて、金利は上がっていきますが、金利が上がりすぎると、借り手が減り、金利が下がります。そして、金利の考え方の根幹になりますが、「金利が動くことで景気が循環する」のです。

モノの価格には、車や日用品などのいわゆる物の価格と、家賃や通信料、授業料などサービスの価格とが含まれます。

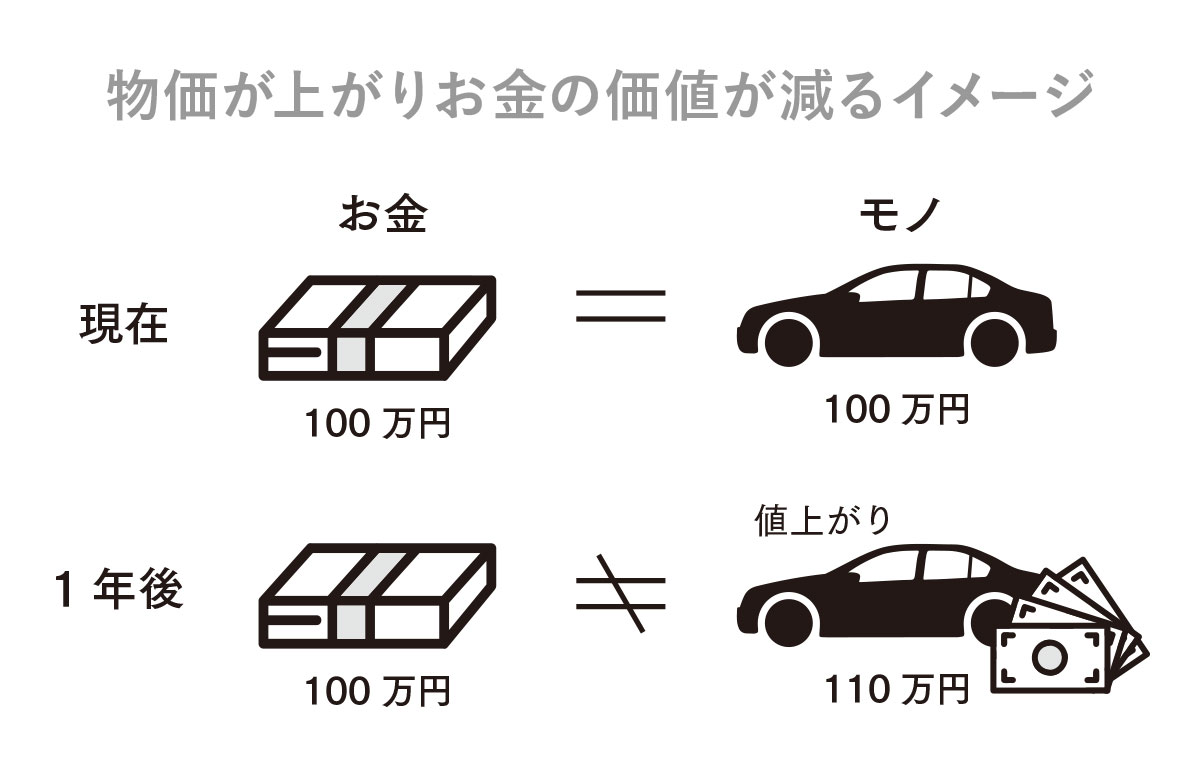

時によって、モノの価格は変動します。例えば、今100万円で買える車が、1年後に110万円になったとしたら、1年で車の価値が10万円分上がったことになります。

お金はどうでしょうか? 目の前にある100万円は、1年経っても100万円のままです。今なら先ほどの車が買えますが、1年後は、同じ車なのに10万円足さないと買えません。1年で現金100万円の価値が下がってしまいました。

お金の価値を下げないためには、モノの価格の上昇に合わせて、お金を増やす必要があります。

モノの値段と景気はどう関係しているか?

簡単に、モノの価格と景気の関係を確認しておきましょう。

「インフレーション(inflation)」、略して「インフレ」とは、モノの価格が継続的に上昇することです。良いインフレは、景気拡大の好循環を生みます。

「物価上昇→企業業績アップ→給料アップ→購入意欲アップ」

悪いインフレは、スタグフレーション(景気停滞+物価上昇)と呼ばれ、家計圧迫の悪循環を生みます。

「原材料価格上昇→企業努力でコスト削減→給料横ばい・物価上昇→家計圧迫」

「デフレーション(deflation)」、略して「デフレ」とは、モノの価格が継続的に下落することで、良いインフレと真逆な状態です。数年前まで、日本はデフレ状態でした。

また、物価の変動度合いを表す指標として「消費者物価指数(CPI)」があり、このCPIを前年と比較した上昇率が「インフレ率(物価上昇率)」です。

インフレは、日本銀行(日銀)が金利を動かすことで、コントロールします。日本は、今、インフレ率2%を維持して(毎年CPI前年比が2%上昇)、良いインフレを目指そうとしているところです。

覚えるべき3つの金利

ここで覚えておくべき重要な金利は、以下の3つです。

① 短期金利:政策金利

② 長期金利:10年国債利回り

③ 社債利回り

それぞれ簡単に説明していきましょう。

① 短期金利:政策金利

「短期金利」とは、一般的には期間が1年未満の金融資産の金利を言い、「政策金利」は、短期金利の1つです。

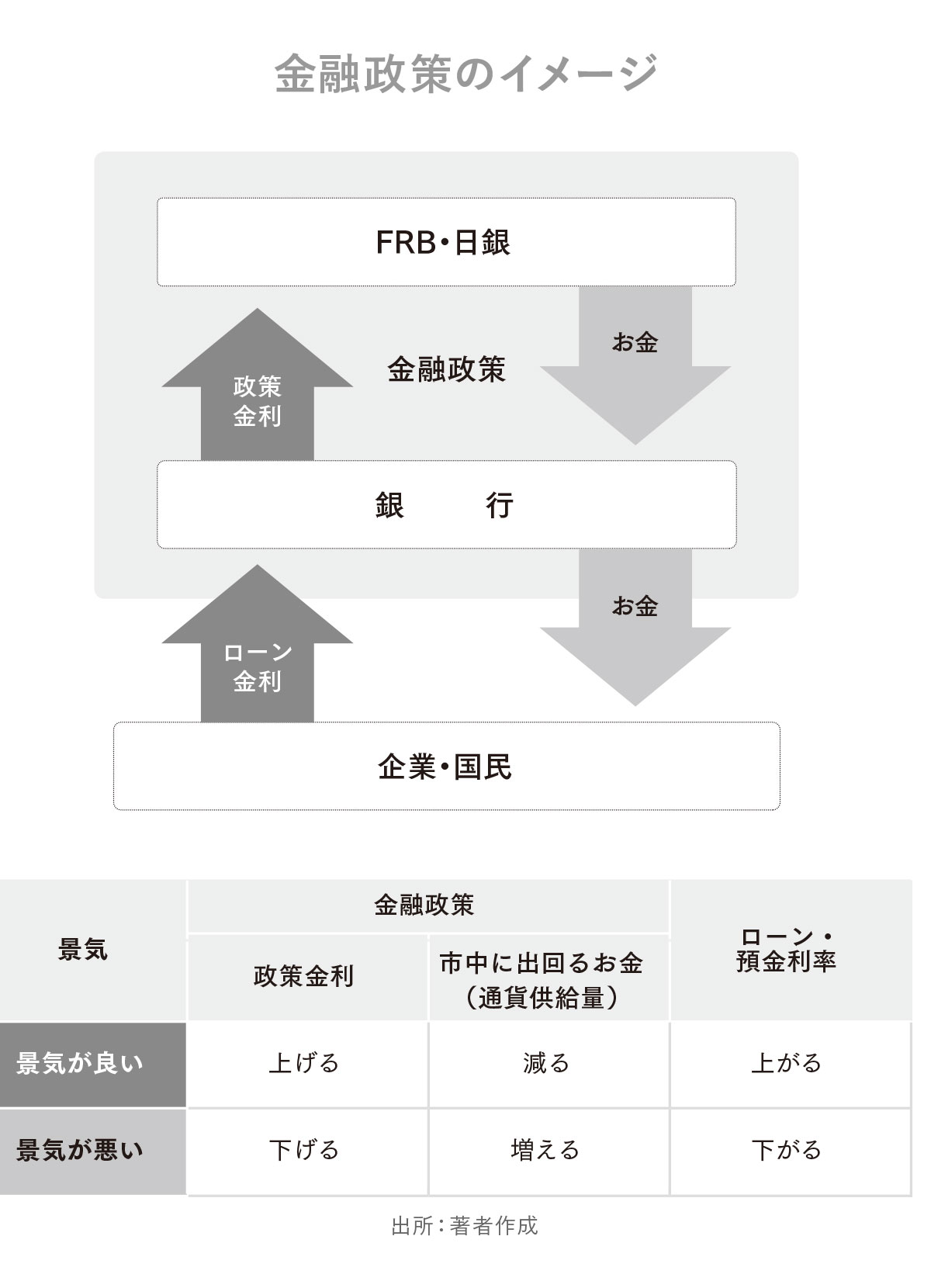

「政策金利」とは、中央銀行(米国はFRB、日本は日銀)が金融政策によって市場金利を誘導する目標となる基準金利です。簡単に言うと、中央銀行が民間銀行に融資を行う際の金利です。

金融政策とは、中央銀行が、景気を安定的に拡大させるため、市中に出回るお金の量(通貨供給量)を調節することです。

通貨供給量を減らすのが「金融引き締め」、増やすのが「金融緩和」で、代表例は、「利上げ」と「利下げ」です。中央銀行は、景気が良いときには利上げし、景気が悪いときには利下げします。つまり、金利が上がると、お金を借りる人が減るので、経済活動が抑制され、金利が下がると、お金を借りる人を増えるので、経済活動が活性化する仕組みです。政策金利は、金融政策の影響を大きく受けます。

② 長期金利:10年国債利回り

「長期金利」とは、一般的には期間が1年以上の金融資産の金利をいい、10年国債利回りは、長期金利の指標の1つです。

債券とは、国や企業が、期間や利率を決めて、一般投資家から資金調達をするために発行するものです。そして、10年国債とは、国が期間10年で資金調達するために支払う利率を決めて発行する債券のことです。

「10年国債利回り」とは、債券市場における10年国債の流通利回りのことで、流通利回りとは、債券市場で債券を購入し、満期まで保有し続けた場合の1年あたりの利回り(%)です。

債券と言うと難しく聞こえますが、流通利回りには、発行体(債券の発行者)、価格、利率(クーポン)、年限(期間)などの債券を構成する要素がすでに盛り込まれているので、債券の価格と利率の関係など面倒なことを考える必要はありません。流通利回りはお金を借りるときに支払う金利だと考えて下さい。

10年国債利回りは、低コストで資金調達ができるか等の長期資金の需要・供給、いわゆる景気の影響を大きく受けます。

③ 社債利回り

社債は、国債同様、債券の1つで、国債は、国が発行するのに対し、社債は、企業が発行します。

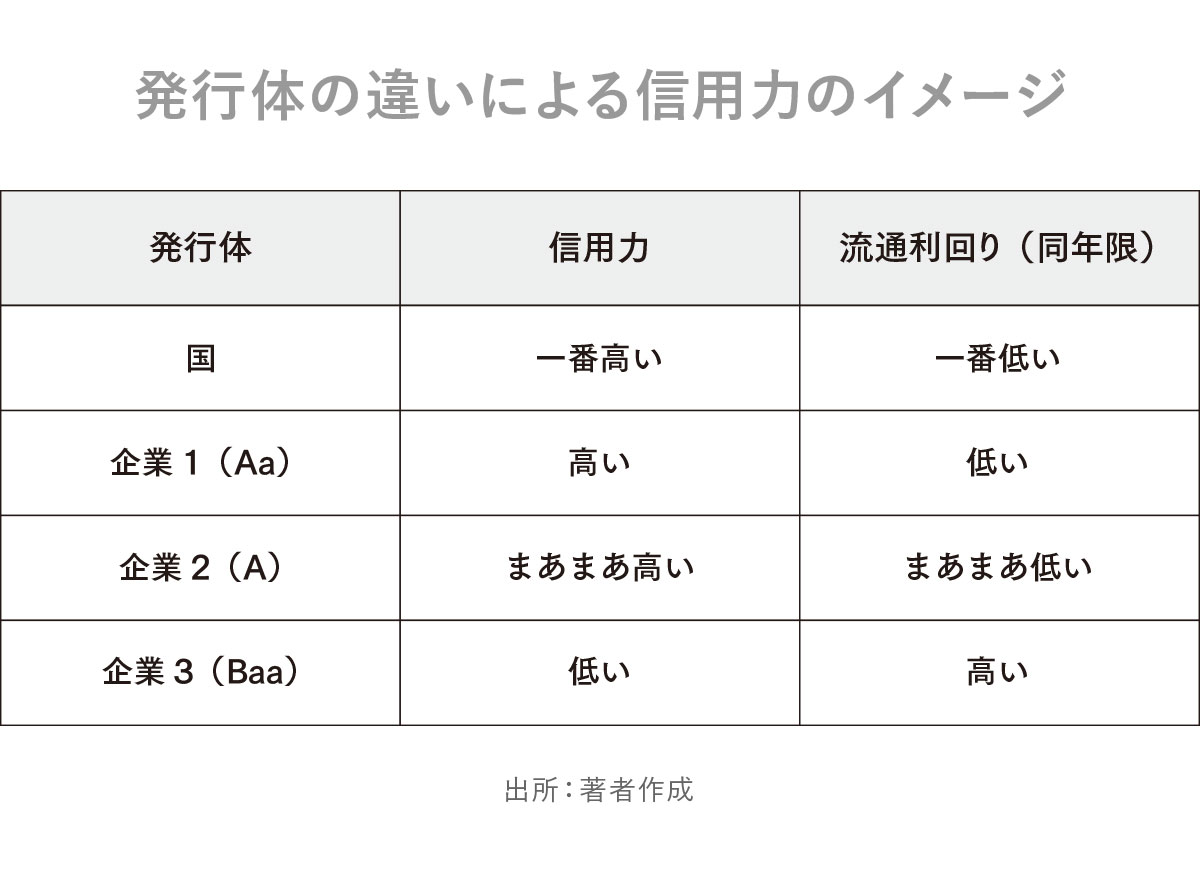

社債利回りとは、債券市場におけるその社債の流通利回りのことで、企業が今日資金調達をする場合のコストです。言い換えれば、発行体となる企業の信用力が、社債利回りに反映されています。「信用力」とは、満期が来たら借りたお金をきちんと返済できるか、定期的に利息を支払えるか、という返済(支払)能力のことです。

債券の流通利回りは、発行体の債務不履行リスク・デフォルトリスクなどの総合的な信用リスクに応じて異なります。

同年限で比べた場合、一般的には、国のほうが、その国の企業より信用力が高いので、社債利回りより国債利回りのほうが低くなります。また、信用力が高い企業の社債利回りのほうが、低い企業の社債利回りより低く(調達コストが低く)なります。

信用力を測るには、債券の流通利回りのほか、民間の格付け会社が決める「格付け」があります。「信用格付け」とも言われます。

主に政府(国)・企業の長期的な債務の返済能力(デフォルトの確率やその影響)を分析し、その信用力をAaa(最高)~C(最低)や更に3(高い)~1(低い)等記号を組み合わせて示したものです。ムーディーズ(Moody’s)は、2024年9月現在、米国をAaa、ギリシャをBa1としていますが、これは、米国は信用力が非常に高く、ギリシャは信用力が低い(信用リスクが高い)という意味です。

格付けが高い企業は、低い金利で資金を調達できますが、格付けが低い企業が資金調達を行う際は、それ相応の金利が求められます。

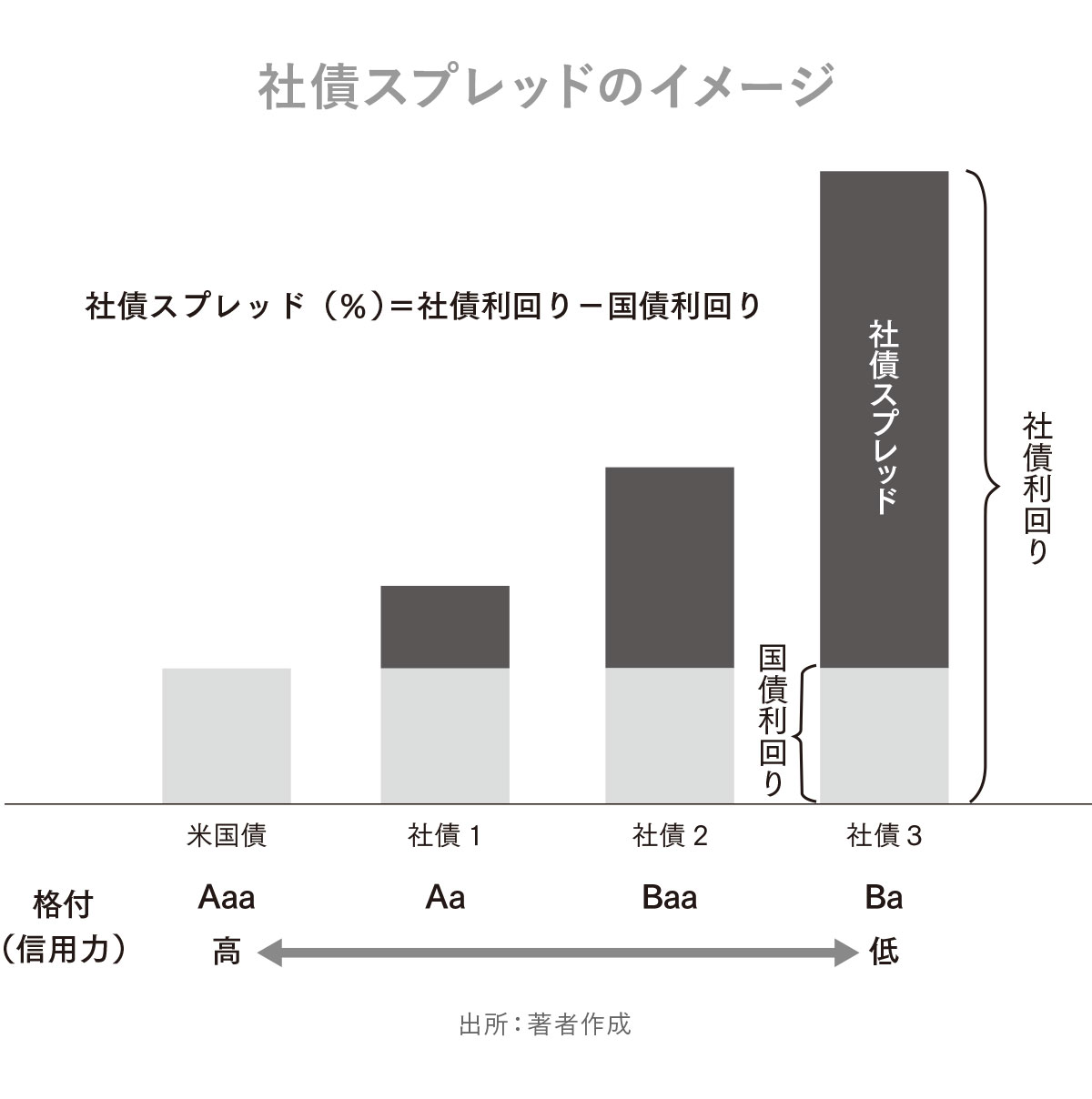

社債スプレッドとは、同年限の社債利回りから国債利回りをマイナスした数値(%、またはbp)です。つまり、国と企業との資金調達コストの差で、同年限なら、企業の格付けが低いほど、社債スプレッドは大きくなります。

社債スプレッドは、景気後退局面では拡大し、景気が良い時は縮小します。信用サイクルを把握するためにも効果的な指標なので、覚えておきましょう。