音声メディア「Voicy」で、「10分で決算が分かるラジオ」を毎日配信中の「妄想する決算さん」が、日経225・グロースコア・スタンダードコアの企業を1社ずつ取り上げる人気連載を日興フロッギー版としてスタート! 読むだけで、知らず知らずのうちに主要な株価指数に採用されている企業についてわかるようになる決算解説です!

2026年3月期 第2四半期決算 投資家向け説明会

2026年3月期 第2四半期(中間期)決算短信〔IFRS〕(連結)

ソフトバンクグループとIntel Corporation、20億ドルの出資契約を締結

今回取り上げるのはソフトバンクグループ株式会社です。

投資会社として事業を行っている企業で、国内では通信会社のソフトバンク(ソフトバンクグループとは別会社)、その傘下のLINEヤフーやQRコード決済のPayPayなどが投資先にあり、それ以外にも上場企業含め多数の企業を傘下に抱えています。

また、国外でも英半導体設計大手のArmや米国通信会社のTモバイルなどがあり、ソフトバンク・ビジョン・ファンドなどのファンドなども通じて、多数の企業へ出資を行っています。

最近ではAI企業への投資に積極的で、特に大きな話題となったのがOpenAI社への投資です(2026年3月期 第2四半期決算 投資家向け説明会 経理編3 参照)。2025年3月に最大400億ドル(外部投資家へのシンジゲーションが100億ドル分あり、ソフトバンクグループの実質は300億ドル)の出資契約を締結し、すでに100億ドル(ソフトバンクグループは75億ドル)の出資が実行されています。とても多くの投資を行っているのがソフトバンクグループで、最近はAIによっても話題となることが増えています。

今回は、そんなソフトバンクグループについて見ていきましょう。

決算を見る際のポイント

ソフトバンクグループの状況を見ていく前に、まずはそもそもソフトバンクグループの決算を見る際のポイントから説明していきます。

ソフトバンクグループ 2026年3月期 2Q投資家向け決算説明資料より

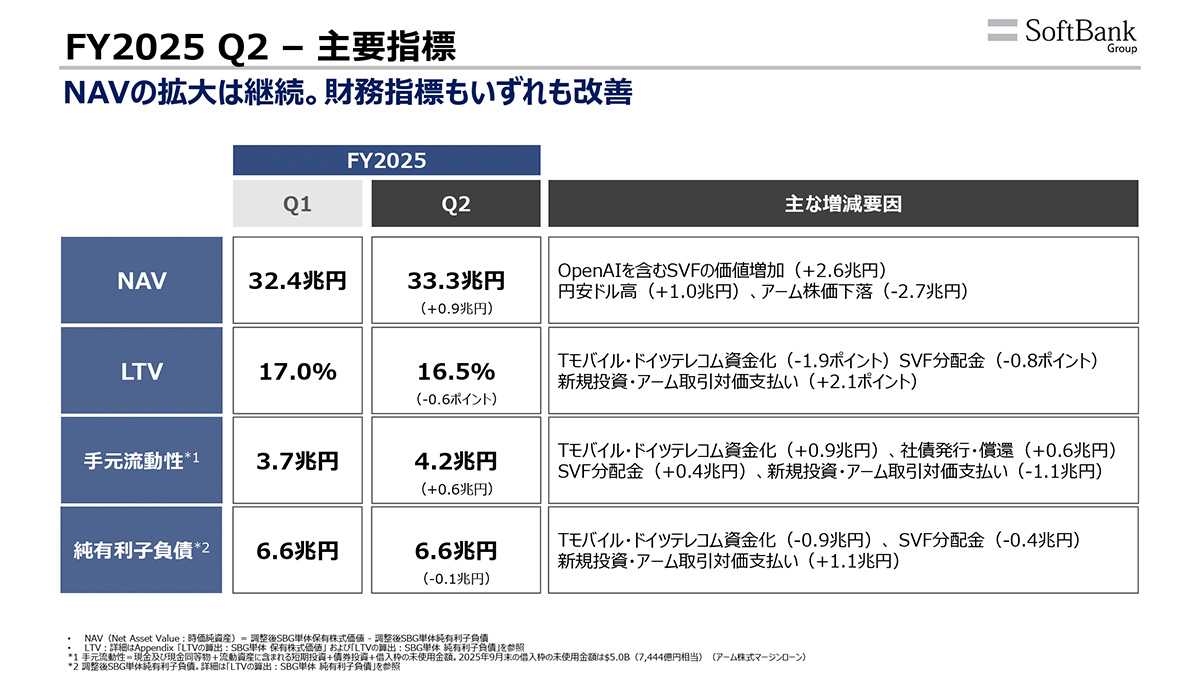

ソフトバンクグループが重要視している指標には以下の3つがあります。

②LTV(Loan to Value):純負債÷保有株式価値

③手元流動性:現金及び現金同等物+流動資産に含まれる短期投資+債券投資+コミットメントライン未使用枠(銀行などに頼んだら借りられる契約をしている枠)

ソフトバンクグループは①投資の成果、②③投資をする際の安全性や余力、を重要指標としています。なぜ、NAVを重視しているのかというと、投資先の企業価値の変化と、ソフトバンクグループの利益の推移が一致しないためです。

上場子会社の株価変動は投資損益への影響がないので、NAVは株価の推移で変動する一方で、連結決算では、親子間の内部取引を消去したうえで子会社の損益を連結するため、上場子会社の株価変動は損益に影響しません。

例えば、1000億円の利益を出している子会社の将来性が見込まれて株価が倍になり、1兆円から2兆円になったとします。すると投資の成果であるNAVは1兆円増加しますが、利益は変わらず1000億円のままとなります。投資会社としての経営を行っているわけですから、利益ではなく、投資の成果が反映されるNAVの方を重視しているということです。

今回は、投資会社としてのソフトバンクグループの状況を見ていくために、NAVを中心にどのような投資先があるのか、投資先がどのような状況なのかを見ていこうと思います。

まず、直近の決算があった2025年9月末時点でのNAV(保有株式価値ー純負債)や主要な投資先を見ていきましょう(2026年3月期 第2四半期決算 投資家向け説明会 財務編4、26 参照)。

・保有株式価値:39.9兆円

・純有利子負債:6.6兆円

保有株式価値の内訳は以下の通りです(2026年3月期 第2四半期決算 投資家向け説明会 財務編26 参照)。

2.SVF1(ソフトバンク・ビジョン・ファンド 1):4.0兆円

3.SVF2(ソフトバンク・ビジョン・ファンド 2):8.3兆円

4.LatAmファンド:1.0兆円

5.ソフトバンク:3.4兆円

6.Tモバイル(米国の通信企業):1.6兆円

7.ドイツテレコム(ドイツの通信企業、Tモバイルの親会社):0.1兆円

8.その他:3.4兆円

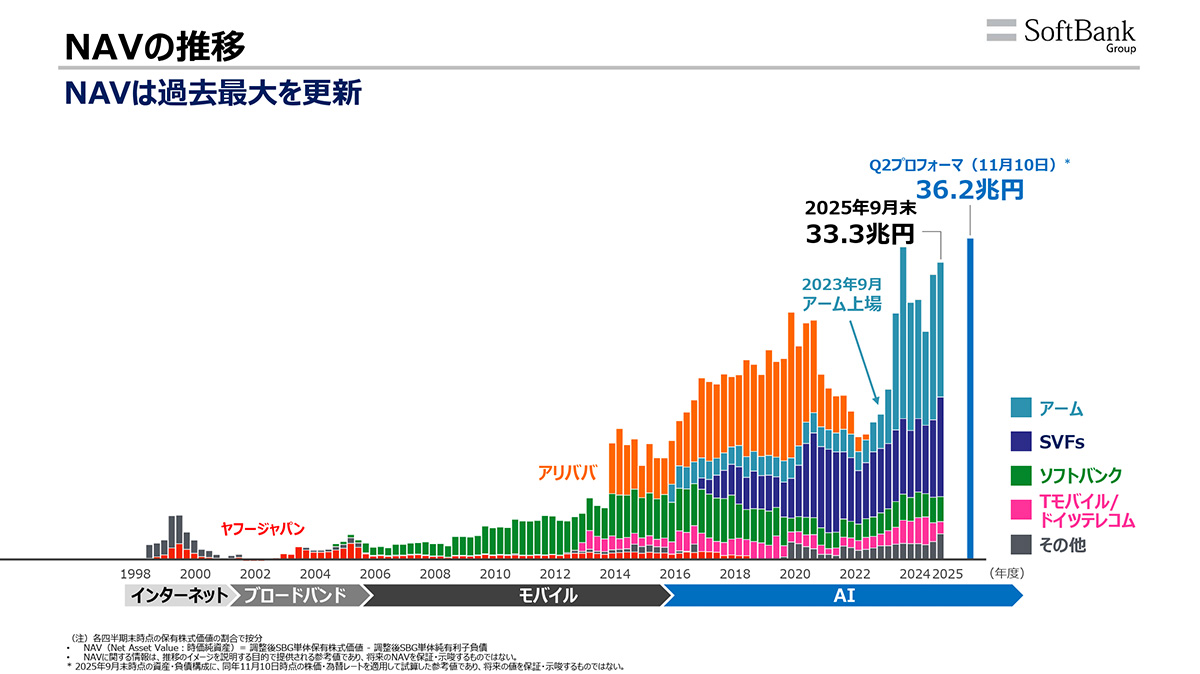

ソフトバンク・ビジョン・ファンドやソフトバンク、Tモバイルも大きな規模ですが、Armが約45%を占め、現在のソフトバンクグループのNAVはArmの株価に左右されやすくなっています。

ソフトバンクグループ 2026年3月期 2Q投資家向け決算説明資料より

ちなみに、Armは2016年に3.3兆円で買収した企業です。買収後に非公開化しましたが、上場以前のNAVは2.9兆円(2023年3月末時点 注:2023年6月末には3.7兆円)でした。それが、2023年9月14日にNASDAQに再上場し市場で取引されるようになったことで、その株式価値が大きく増加しています。

このように、IPOによって株式価値を大きく上げる投資先も多いです。未公開の投資先も多いですから、NAVを考える際にはIPOの動向も重要です。

続いてArmとは、どのような企業なのか見ていきましょう。主力事業は、低消費電力のマイクロプロセッサー(CPU)および関連テクノロジーのデザインを主力とした、半導体のIP(intellectual property:知的財産)のライセンス事業です(2026年3月期 第2四半期(中間期)決算短信〔IFRS〕(連結) P24参照)。

現在の半導体業界では、複雑化や多様化が進む中で、設計から製造まで一貫して対応することが難しくなり、水平分業の時代となりました。そんな中で回路設計に関しても、自社でイチから設計するのではなく、質のいい他社のIPを活用するようになっています。

多くの半導体メーカーはArmが作ったIP、設計図のようなものを活用しつつ、半導体を作っているということです。そしてArmはCPU関連で大きな強みを持っていて、特にスマートフォンではiPhone、Android共にデファクトスタンダードとなっているため、ほぼ100%のシェアをもっています。もちろん、スマートフォンだけに活用されているわけではなく、それ以外の多様な製品の半導体にも活用され、Armが採用されていない分野を見つけるのが難しいほどです。

大きなシェアを占めている分野も多く、例えばクラウドサービスの分野では、AWS、Google Cloud、Microsoft Azure、ORACLE CLOUDといったトップクラウドサービスプロバイダーなどのファーストチョイスとなっています(Arm社2025年3月期決算説明会資料)。

Arm製品はエネルギー効率の高さにも強みがあるため、大規模なデータセンターを運営するクラウドサービス向けでも圧倒的な強さを持っています。さらに、今後は生成系AIの普及による後押しも期待されます。もちろん学習や推論部分は GPUや専用AIチップが活用されるものの、その周辺領域では大量のCPUが必要になり、そこではエネルギー効率のよいArm製品の需要拡大が期待されます。

このような状況下でArmはさらなる成長が期待されています。

Armの業績

Armは市場から高い評価を受ける一方で、業績面に関しては、収益性が低い時期も多くありました。というのも、ArmのIPを活用した半導体が市場で多く使われるようになることで、同社の収益が伸びるわけですが、ArmがIPを開発してから半導体が実際に市場に普及するまでは、一定の時間がかかります。IP開発には多額の研究開発費がかかるため、先行投資によって低収益化しやすいビジネスモデルです。

ですが、2026年度2Q時点では売上高は、3203億円(+17.0%)、セグメント利益は236億円(+518.4%)と大幅増益を達成し利益もしっかり出始め、一定の収益化段階となっていることがわかります(2026年3月期 第2四半期(中間期)決算短信〔IFRS〕(連結) P24参照)。

今後のArmのさらなる成長と株価の推移には特に注目です。

さて、ソフトバンクグループの話に戻り、近年の保有株式価値の内訳の変化を見ていきます(2026年3月期 第2四半期決算 投資家向け説明会 財務編31 参照)。

2025年3月末と2025年9月末では以下のように推移しています。Tモバイル/ドイツテレコムの比率が減少し、SVF2の比率が増加しています。

2.SVF1:12%→10%

3.SVF2:15%→21%

4.LatAmファンド:3%→3%

5.ソフトバンク:10%→8%

6.Tモバイル/ドイツテレコム:12%→4%

7.その他:7%→9%

これは、NAV自体が約3割増加したことによる影響もありますが、それ以外にもTモバイル/ドイツテレコムの株式売却を進めた一方で、OpenAIへの投資を、SVF2を通じて行った事が影響しています。それ以外にもSVFを通じてAI企業への投資を進めていますし、2025年8月には「デジタルトランスフォーメーション、クラウドコンピューティング、次世代インフラを支える先端技術へのアクセスを加速させ、AI革命の実現を目指すという同社の長期的なビジョンをさらに推進する」ことを目的として、大手半導体メーカーのインテルへも20億ドル出資しています(「ソフトバンクグループとIntel Corporation、20億ドルの出資契約を締結」参照)。

AI企業への投資へも積極的ですし、AIの成長を支える半導体の製造インフラに対しても投資をしているということです。Tモバイル/ドイツテレコムといった通信企業から、AIへと資金をシフトし投資比率を高めポートフォリオを変化させていることがわかります。

ArmにとってもAIの拡大は1つの重要なポイントですし、AIに関連する投資先の比率が増加していますので、AI市場の動向が特に重要な企業となっていることがわかると思います。

続いて、地域別のポートフォリオの構成は以下の通りです(2026年3月期 第2四半期決算 投資家向け説明会 財務編31 参照)。

2.北米:26%

3.日本:10%

4.中国:6%

5.APAC(除く中国・日本):6%

6.その他:3%

Armがある欧州が中心で、それに次いで北米、その次が日本となっています。日本比率は1割程度ですからグローバルで幅広く投資していることがわかります。

ソフトバンクグループ 2026年3月期 2Q投資家向け決算説明資料より

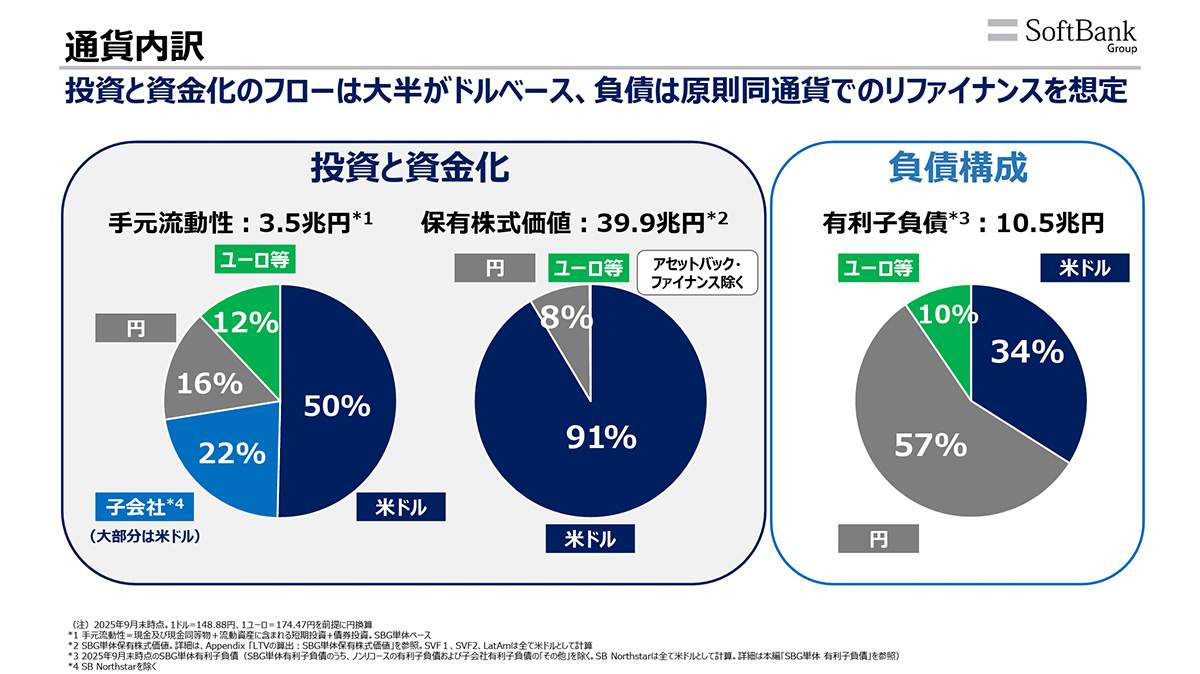

また、通貨別では手元流動性3.5兆円の内50%が米ドルで、子会社を通じた流動性の22%も大部分が米ドルです。保有株式価値に関しても39.9兆円の内91%が米ドルと、運用面は米ドルが中心です。その一方で、負債面を見てみると有利子負債10.5兆円の内、57%が日本円となっていますから、金利の低い円で調達してドルで運用しています。

日本での調達力を活用して金利差を活かした投資で、手元流動性に関してもドル建てで保有しているため、金利差によって利益を得ています。日本企業ですから、円での調達力が高いというのも1つの強みとなっています。

ドルでの運用が大半となっていますので、為替によってもNAVは大きく影響を受けることになります。円安が進めばNAVは拡大しますし、円高になれば縮小します。近年は為替の動きも大きいですから、その動向にも注目です。

今後ソフトバンクグループで予定されているのは、最初に触れたOpenAIへの225億ドル(外部投資家分の75億ドルは2Q末までに全額コミットと発表済み)の出資です(2026年3月期 第2四半期決算 投資家向け説明会 経理編3 参照)。

大変大きな投資を計画していますから、投資余力に関しても見ていきましょう。

ソフトバンクグループ 2026年3月期 2Q投資家向け決算説明資料より

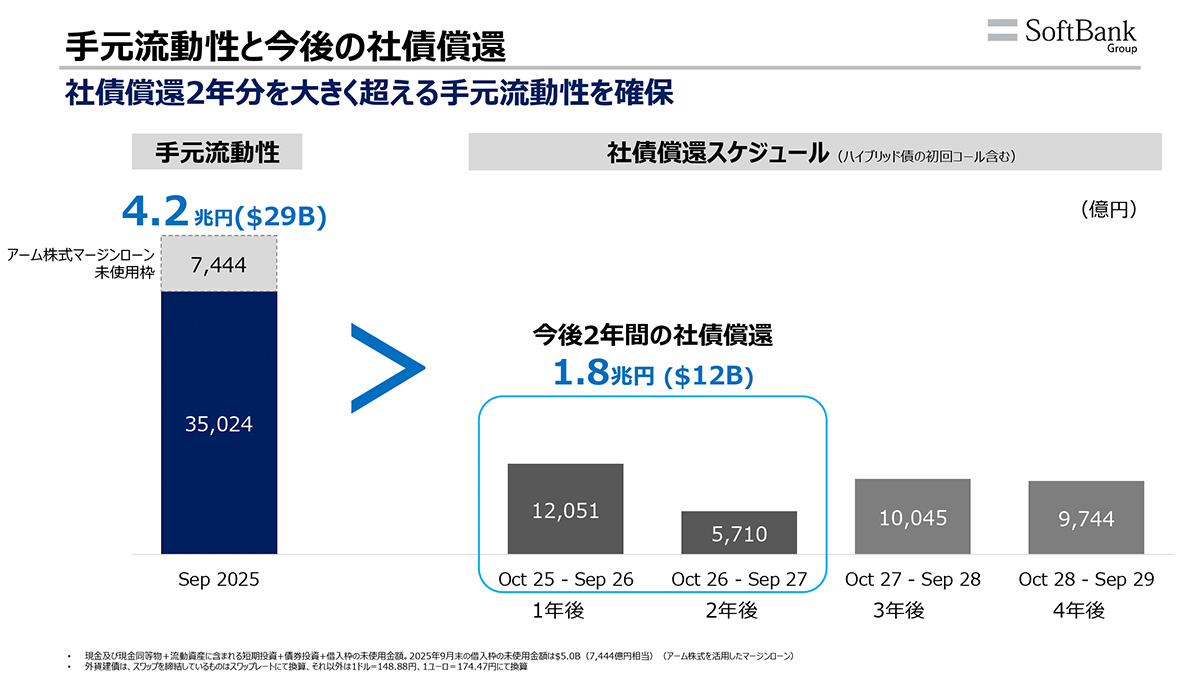

負債性の調達も行っているソフトバンクでは、社債の今後2年間の償還額が1.8兆円もあります。一方で手元流動性は4.2兆円と大きく上回る流動性を確保し、余力は大きいです。

さらに、ソフトバンクグループは毎期リファイナンスも行っていますし(2026年3月期 第2四半期決算 投資家向け説明会 財務編15 参照)、2025年9月末時点では5341億円のNVIDIA株を保有していましたが、これを2025年10月に売却しています(2026年3月期 第2四半期決算 投資家向け説明会 経理編15 参照)。

さらに余力は増加していると考えられますから、大規模投資の中でも一定の健全性を保てると考えられます。OpenAIへはソフトバンクグループの実質で300億ドルもの出資を行うことになりますので、この成否が特に注目です。

ここまでのまとめ

・多くの企業へ出資を行っていて、投資会社としての側面が強い

・国内ではソフトバンク、LINEヤフーやPayPayなど。国外でも半導体関連のArmや米国通信会社のTモバイルなど。ソフトバンク・ビジョン・ファンドなどのファンドを通じても多数の企業へ出資

・OpenAI社への投資が注目される

・重要視している指標は、①NAV、②LTV、③手元流動性で、①投資の成果、②③投資をする際の安全性や余力を見ている

・Armが約45%を占め、NAVはArmの株価に左右されやすい

・ArmはCPU関連で大きな強み

・AIの成長を支える半導体の製造インフラに対しても投資

・投資先は、Armがある欧州が中心で、それに次いで北米、日本の順

・日本での調達力を活用して金利差を活かした投資

・ドルでの運用が大半のため、為替によってもNAVは大きく影響

・大きな投資を計画しているため、投資余力に注目

直近の業績

それでは、最後に直近の業績に触れていきましょう(決算短信より)。

2026年3月期の第2四半期までの業績です。

親会社の所有者に帰属する中間利益:2兆9240億円(+190.9%)

増収により大幅増益で、約3兆円もの莫大な利益が出ています。

持株会社投資事業の利益は2兆1168億円→3640億円へと約1.7兆円もの減益となった一方で、ソフトバンク・ビジョン・ファンド事業が5998億円→3兆4155億円へと約2.8兆円もの大幅増益になったことで増益を達成しています(2026年3月期 第2四半期決算 投資家向け説明会 経理編2 参照)。

SVFを通じた投資が大きな成果を出したことで増益になりました。

持株会社投資事業に関しては、Tモバイルやドイツテレコムの売却関連の反動などで減益となっています(2026年3月期 第2四半期決算 投資家向け説明会 経理編6 参照)。

一方でソフトバンク・ビジョン・ファンド事業では、実現損益こそマイナスとなっているものの、未実現利益が大きく伸びています。SVF2は2兆322億円もの増益で、特に影響が大きかったのがOpenAI関連です。企業価値が大きく増加したことで、すでに出資した分の評価益が9805億円、OpenAIフォワード契約に係るデリバティブ関連利益が9113億円で、計1兆8918億円も出ています(2026年3月期 第2四半期決算 投資家向け説明会 経理編9 参照)。

OpenAIフォワード契約に係るデリバティブ関連利益とは、「投資する権利の価値が上がった」という利益です。簡潔に説明すると、ソフトバンクグループは2025年3月に「将来のこの時期にこの値段でOpenAIに出資します。」という契約を結んだわけです。

その契約時点の想定以上に企業価値が上昇したため、2025年12月に想定される出資が割安に出来る状況で、それが利益となっています。

また、SVF1も評価益が1兆3699億円で、公開投資先では中国のライドシェア大手DiDiや韓国のEコマースサイトCoupangなどの株価が上昇し、14.3%増加しています。さらに、未公開投資先では、公開類似企業の株価上昇や直近取引における評価額上昇を反映した複数銘柄の公正価値が、11.8%増加しています(2026年3月期 第2四半期(中間期)決算短信〔IFRS〕(連結) P15参照)。

SVFやLatAmファンドでは「公正価値測定」という、測定を毎四半期ごとに行うことで投資先の企業価値を算定しています。 未上場企業では、この算定に公開類似企業の株価や類似の未公開企業の直近取引における評価額が使われているため、関連する市場が盛り上がりをみせると、SVFやLatAmファンドの未公開投資先の評価も高まるということです。

ですから、現在積極投資を進めるAI関連・半導体関連市場が、盛り上がりを見せ、関連上場企業の株価や未公開の取引価格が上がっていますから、それに伴って評価益を増加させていると考えられます。OpenAIだけでなく、その他の投資先もAI市場の盛り上がりを受けて好調で、業績面に関してもAI投資の成否に注目が集まります。

また、このように未公開株の評価損益も関連市場の動向に左右されます。となるとAIや半導体市場が調整局面となった際には、業績へも大きなマイナスの影響が出る可能性があるということです。

AIや半導体関連の上場企業の株価はいつでもチェックすることができますから、その点は注目しておいた方が良さそうです。

※「日興フロッギー版」では、解説のポイントが分かりやすいようにマーカーを付けています。

※「日興フロッギー版」では、解説に使用したデータの参照元を記載しています。

※「日興フロッギー版」では、画像による説明の他、データの参照元を明記する方法で解説しています。

※「日興フロッギー版」では、用語解説を追加しています。

※「日興フロッギー版」では、「事業内容と業績のポイント」について「まとめ」を追記しています。