トランプ大統領の就任や、北朝鮮によるミサイル発射などマーケットを大きく揺さぶる出来事が多かった2017年。しかし、日経平均はアベノミクス再始動の期待から、約26年ぶりの高値を更新するなど好調を維持しています。そんな中、2017年のIPOはどうだったのでしょうか? 上場した銘柄数は? 今後のIPOで注目すべきポイントは? 2017年のIPOをおさらいしてみましょう。

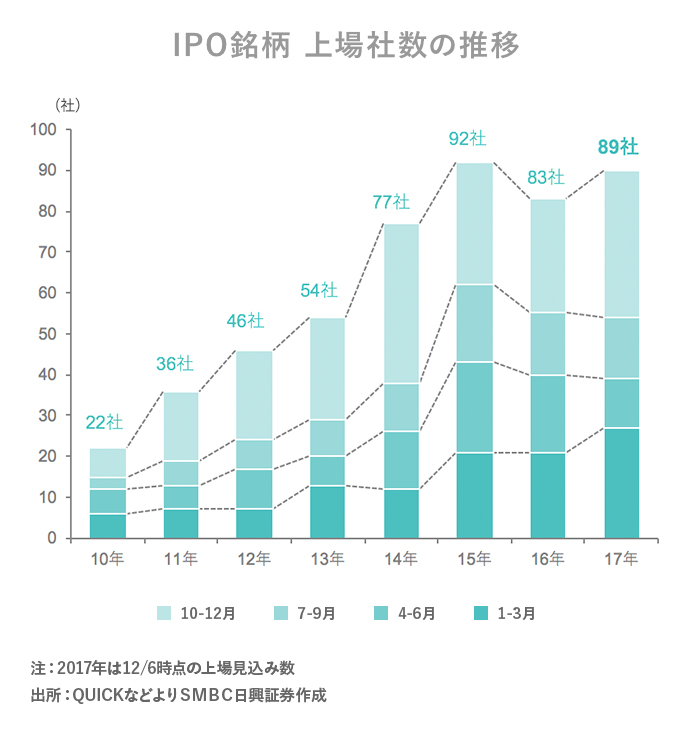

上場数は2010年以降で最高水準

2017年の新規上場社数は89社に上る見込み(12/6時点判明分)です。4-6月、7-9月はやや上場数に頭打ち感が見られましたが、秋以降に相場が上昇したことも追い風となったのか、年間上場社数は直近で最高だった2015年に迫る水準にまで回復しました。また、11月末までに上場した67社のうち初値が公募価格を上回った銘柄は61社、勝率はなんと91%にも上ります! 2017年は好調なIPO相場だったと言えるのではないでしょうか。

初値上昇のカギを握るのは公募株比率!?

ところでみなさん公募株比率という言葉をご存知ですか? FROGGY編集部では初値上昇のカギを握る指標として、IPOに占める公募株の比率に注目しています。公募株比率とは、ここでは公募・売出し総株数に占める公募株の割合を指します。2017年のIPOでは、以下のように公募株比率が高いほど、平均初値上昇率が高い傾向にありました。アベノミクス以降、こうした傾向はすでにありましたが、2017年は特にその特徴が顕著に表れていたことがわかります。

会社が事業に投資できるのは「公募株」分だけ

新規に株式を発行する「公募株」と、既存の株主が保有している株式を売り出す「売出株」を株式市場で売買できるようにすることがIPO(株式公開)です。公募株によって募集された資金はそのまま会社の事業運営費等になりますが、売出株によって募集された資金は株をそれまで持っていた経営者や出資会社に渡ることになります。IPOで得た資金をもとに企業は新しく人を雇ったり、営業所を開設したりしますので、公募株によって集められた資金が多いほど、その後の会社経営で使える資金が多いことになります。

IPO申込時は公募株比率をチェック!

実際に公募株の比率はその銘柄の人気度合いにも影響し、初値上昇率とも相関性があるようです。2017年に新規上場した企業の初値上昇率トップ10を見ると、ウォンテッドリーなど一部企業を除いて、公募株比率が比較的高いことがうかがえます。もちろんその会社の経営者や事業の成長性そのものも、株価を考える上では非常に重要です。公募株比率を考えることが必ずしも有効とは限りませんが、IPO申込時にはぜひチェックしておきたい項目の1つではないでしょうか。

上場数が昨年を上回り、初値勝率が9割にも達した2017年のIPO。秋以降、大きく上昇した株式相場も追い風となり、非常に好調でした。2018年は業績や事業成長性に加えて、公募株比率にも着目してIPO投資を実践してみてはいかがでしょうか。